通威股份(600438)公開發(fā)行A股可轉(zhuǎn)債已獲中國證監(jiān)會核準(zhǔn),發(fā)行優(yōu)先配售及網(wǎng)上申購時間為2019年3月18日。本次發(fā)行可轉(zhuǎn)債擬募集資金總額不超過50億元(含發(fā)行費用),其中26.5億元投向包頭2.5萬噸高純晶硅項目,23.5億元投向樂山2.5萬噸高純晶硅項目。

降低高純晶硅生產(chǎn)成本

本次發(fā)行的可轉(zhuǎn)債存續(xù)期限為6年,即2019年3月18日至2025年3月17日。到期后5個交易日內(nèi),通威股份將按債券面值的110%(含最后一期利息)的價格贖回未轉(zhuǎn)股的可轉(zhuǎn)債。根據(jù)發(fā)行方案,將向原股東優(yōu)先配售,投資者既可以將債券轉(zhuǎn)化為通威股份股票,分享公司發(fā)展成果,也可以債券形態(tài)持有,獲得穩(wěn)定的利息收益。

本次發(fā)行可轉(zhuǎn)債擬募集資金總額不超過50億元(含發(fā)行費用),扣除發(fā)行費用后,募集資金用于包頭2.5萬噸高純晶硅項目和樂山2.5萬噸高純晶硅項目。

公司表示,本次募集資金投資項目符合國家產(chǎn)業(yè)政策和公司發(fā)展需要,與公司現(xiàn)有主業(yè)緊密相關(guān),項目的實施將擴大公司高純晶硅的生產(chǎn)規(guī)模,并較大幅度降低公司高純晶硅的生產(chǎn)成本,進(jìn)一步提升公司的盈利水平,增強公司的核心競爭力,擴大公司高純晶硅產(chǎn)品的市場占有率,實現(xiàn)公司打造世界級多晶硅生產(chǎn)企業(yè)和世界級清潔能源公司的戰(zhàn)略發(fā)展目標(biāo)。

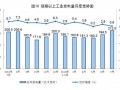

隨著募投項目的投產(chǎn),公司高純晶硅生產(chǎn)成本將進(jìn)一步降至4萬元/噸以下。相較于國內(nèi)外普遍大于7萬元/噸的生產(chǎn)成本,公司多晶硅業(yè)務(wù)成本優(yōu)勢明顯,處于行業(yè)領(lǐng)先地位。通威股份表示,未來公司多晶硅、電池片將在競爭中先對進(jìn)口部分市場形成替代,并進(jìn)一步淘汰國內(nèi)落后多晶硅、電池片產(chǎn)能。