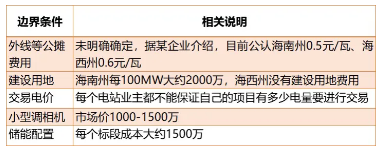

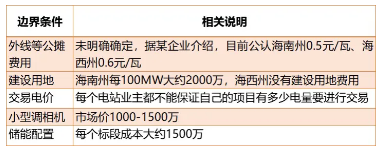

各家申報電價從0.2288-0.3299元/千瓦時不等,電價差距較為明顯。據(jù)光伏們了解,各家考慮的測算邊界條件不等,特別是在對待電力交易電量上,導(dǎo)致電價差異巨大。此次青海競價的邊界條件包括:公攤費(fèi)用、電力交易、儲能配置、小型調(diào)相機(jī)、建設(shè)用地費(fèi)等。

在上述邊界條件中,最大的不確定性是電力交易的量。光伏們采訪了數(shù)家報低電價的企業(yè),他們均未考慮太多的電力交易比例,“要考慮電力交易,電價肯定不會報這么低,但電價報高了就拿不到項目,先爭取下來再說吧。”

而報高電價的企業(yè)則因為已經(jīng)在青海有運(yùn)行的新能源電站,所以他們對未來青海的電力交易比例不太樂觀,“我們的電站電力交易比例在逐年提高,2018年平均只有500多小時能拿到0.2277元/千瓦時的電價,2019年則下降到了不足300小時,其余都要按照市場化交易出清結(jié)果結(jié)算。2019年所有光伏電站的平均結(jié)算電價不足0.19元/千瓦時,而今年過去的這幾個月的平均結(jié)算電價甚至都不足0.16元/千瓦時!”

在這家深耕青海新能源市場多年的企業(yè)看來,2020年往后,電力交易的比例會越來越高,甚至?xí)娏拷灰祝?ldquo;如果不交易,限電的比例也可能會相應(yīng)增加。我很擔(dān)心這些報低電價的企業(yè)在拿到項目后能否按期建成。”

不過,相關(guān)人士透露,“國家電投黃河公司報價很低,可能是他們依托水電站和火電站資源,能減少電力交易的比例,至于其他企業(yè),可能到時候要面臨電力交易的巨大壓力了。”

光伏們了解到,另一家在青海已有光伏電站運(yùn)行的投資企業(yè),考慮到電力交易,此次競價中的報價統(tǒng)一在測算電價的基礎(chǔ)上降低了6分/千瓦時。“對于青海存量光伏電站的投資企業(yè)來說,來自限電、電力交易、電網(wǎng)考核、補(bǔ)貼拖欠的壓力非常大。”

值得注意的是,青海此次競價力度之大,對于其他有志于參與光伏競價的省份來說,也許是個好消息——可能省下來更多的補(bǔ)貼額度,讓更多的光伏項目進(jìn)入競價補(bǔ)貼名單。眾所周知,因青海以0.2277元/度作為光伏結(jié)算電價,所以正常來說,青海的項目所需補(bǔ)貼額度非常大。但從此次開標(biāo)電價來看,即便以滿分電價作為補(bǔ)貼電價測算補(bǔ)貼,這2GW光伏電站所需的補(bǔ)貼額度甚至不足4000萬,考慮到中標(biāo)電價略低于滿分電價,那么所需補(bǔ)貼將遠(yuǎn)低于4000萬。

另外,在此次投標(biāo)中,參與企業(yè)陣容可謂豪華,不僅有國家電投、華能、華電、大唐、國家能源投資集團(tuán)、中廣核、三峽、中節(jié)能、三峽新能源、中國核電、魯能集團(tuán)等為代表的央企軍團(tuán),青海本地國企青海水電、青海公共設(shè)施投資、青海國有資產(chǎn)投資管理、海南州海匯投資、青海創(chuàng)安等也被作為聯(lián)合體的“優(yōu)待方”頻繁出現(xiàn),民營企業(yè)則由晶科電力、正泰新能源、特變電工、陽光電源、天合光能、蘇州騰暉、拓日能源、亞洲硅業(yè)等出征。