(一)全球光伏企業(yè)融資情況

據(jù)Mercom Capital Group透露,2019年全球光伏企業(yè)融資總額達(dá)到了117億美元(包括風(fēng)險(xiǎn)資本和私募股權(quán)VC,債務(wù)融資和公開(kāi)市場(chǎng)融資),較2018年增長(zhǎng)了20%。其中全球風(fēng)險(xiǎn)投資和私募股權(quán)融資(VC/PE)共計(jì)53筆交易,達(dá)到14億美元。債務(wù)融資共計(jì)46筆交易,累計(jì)78億美元,比2018年增加了29%。公開(kāi)市場(chǎng)融資25億美元,比2018年增長(zhǎng)了9%。

(二)國(guó)內(nèi)光伏企業(yè)融資情況

1、權(quán)益融資方式募資情況:

2019年,共16家光伏企業(yè)在A股及港股資本市場(chǎng)使用權(quán)益融資方式募資,共涉及權(quán)益融資項(xiàng)目18個(gè),募資總額362.7億元。截止2020年3月,2019年權(quán)益融資項(xiàng)目中,9個(gè)已完成募資、4個(gè)已獲證監(jiān)會(huì)核準(zhǔn)、5個(gè)處于預(yù)案發(fā)布階段,IPO及借殼的5家企業(yè)均已完成上市。

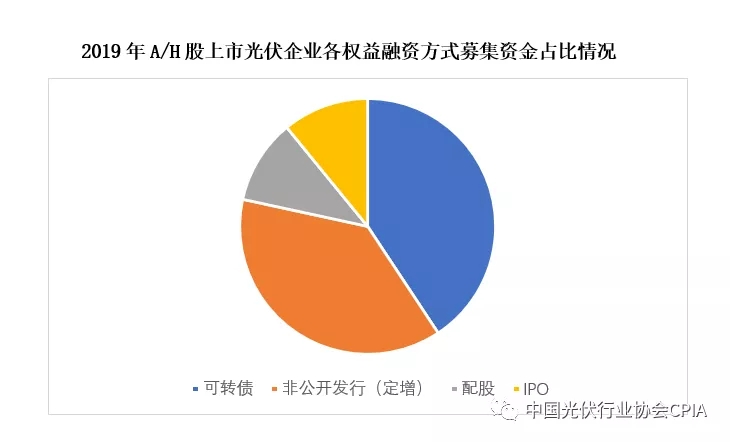

2019年A/H股上市光伏企業(yè)權(quán)益募資金額占固定資產(chǎn)之比主要分布在20%-100%區(qū)間,均值為21.9%;占凈資產(chǎn)之比主要分布在20%-40%區(qū)間,均值為25.7%。所使用的權(quán)益融資工具包括可轉(zhuǎn)債、非公開(kāi)發(fā)行(定增)、配股、IPO,募資金額占比情況如下圖所示。

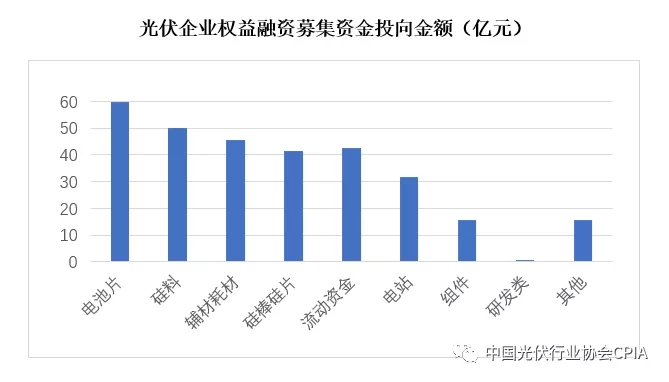

從募集資金用途看,約57%募集資金計(jì)劃用于擴(kuò)充光伏產(chǎn)能,若剔除中環(huán)股份和協(xié)鑫集成擬用于投資半導(dǎo)體材料項(xiàng)目的部分,則該比例上升至70%。投向電池片、硅料、輔材耗材、硅棒硅片、電站、組件環(huán)節(jié)的募資金額情況如下圖所示。輔材耗材類(lèi)募投項(xiàng)目以光伏玻璃為主,同時(shí)包括膠膜與金剛線。此外,用于補(bǔ)充流動(dòng)資金/營(yíng)運(yùn)資金的募資投向占也高達(dá)14%,可見(jiàn)光伏企業(yè)(尤其是處于擴(kuò)張中的光伏企業(yè))對(duì)經(jīng)營(yíng)流動(dòng)資金的需求也較高。

2、融資租賃方式融資情況:據(jù)租賃情報(bào)站不完全統(tǒng)計(jì),2019年光伏電站企業(yè)融資合計(jì)302筆,投放金額達(dá)415.3億元以上。從地域角度來(lái)看,江蘇省登記筆數(shù)和登記金額均排在全國(guó)首位,分別為35筆和54.07億元。浙江省登記筆數(shù)29筆排名第2位,登記金額18.70億元排名第11位。山東省投放金額47億元排名第2位,投放筆數(shù)僅有19筆。從租賃公司類(lèi)型來(lái)看,金融租賃公司投放規(guī)模要小于商租投放總規(guī)模;不過(guò)從單筆投放規(guī)模來(lái)看,金租公司單項(xiàng)目平均投放額度高于商租公司。綜合來(lái)看,光伏電站具有穩(wěn)定現(xiàn)金流來(lái)源,租賃物是實(shí)實(shí)在在的光伏發(fā)電設(shè)備,從業(yè)務(wù)定義角度來(lái)講,能源項(xiàng)目租賃非常符合租賃“產(chǎn)融結(jié)合”定義,這也是令許多租賃公司鐘愛(ài)的原因之一。除權(quán)益融資和融資租賃外,為緩解國(guó)補(bǔ)無(wú)法及時(shí)到位造成的現(xiàn)金流不及預(yù)期情況,很多民營(yíng)企業(yè)只能出售電站,而收購(gòu)方以央企和地方國(guó)有資產(chǎn)背景企業(yè)為主。據(jù)不完全統(tǒng)計(jì),2019年電站交易規(guī)模達(dá)4.24GW,交易金額為140多億。