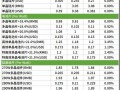

以下索比光伏網(wǎng)統(tǒng)計了光伏產(chǎn)業(yè)鏈各環(huán)節(jié)光伏概念股2017—2019年市盈率,以及截至2020年11月10日,6個月以內(nèi)各大機(jī)構(gòu)對光伏概念股企業(yè)2020—2022年的市盈率預(yù)測。

光伏原材料、輔料環(huán)節(jié):

隆基股份:興業(yè)證券、申萬宏源、財信證券等39家機(jī)構(gòu)預(yù)測,隆基股份2020年每股收益2.23元,較去年同比增長51.7%,2020年凈利潤84.15億元,較去年同比增長59.4%,預(yù)測2021、2022年凈利潤為110.34億、137.17億。民生證券預(yù)計隨著四季度182尺寸開始小批量出貨,以及166尺寸出貨占比繼續(xù)提升,公司盈利能力有望進(jìn)一步增強(qiáng),四季度是光伏搶裝的最后階段,組件進(jìn)入需求高峰期,為公司組件銷量持續(xù)提供動力。

中環(huán)股份:國泰君安、申萬宏源、華泰證券等14家機(jī)構(gòu)預(yù)測,中環(huán)股份2020年每股收益0.47元,較去年同比增長44.84%,2020年凈利潤13.94億元,較去年同比增長54.23%,預(yù)測2021年凈利潤20.18億元,2022年凈利潤25.79億元。華創(chuàng)證券認(rèn)為考慮到公司五期產(chǎn)能釋放節(jié)奏、半導(dǎo)體硅片產(chǎn)能建設(shè)進(jìn)度以及疊瓦組件產(chǎn)能擴(kuò)張,半導(dǎo)體業(yè)務(wù)有望開始放量,未來三年公司有望保持較高的業(yè)績增速,給予2022年35倍PE,調(diào)整目標(biāo)價至29.61元,維持“強(qiáng)推”評級。

南玻A:國泰君安、東北證券、國海證券3家機(jī)構(gòu)預(yù)測,2020年南玻A每股收益0.28元,較去年同比增長64.71%,2020年凈利潤8.51億元,較去年同比增長58.7%,2021、2022年凈利潤10.11億、11.58億。國泰君安認(rèn)為南玻有望在光伏玻璃領(lǐng)域率先突圍,躋身第一梯隊。工藝上,南玻具有多年光伏玻璃窯爐的運營經(jīng)驗,經(jīng)測算公司2mm光伏玻璃良率遠(yuǎn)高于行業(yè)平均水平。成本上,募投產(chǎn)線規(guī)模對標(biāo)福萊特和信義的大窯爐方案(≥1000t/d),并且配套了相關(guān)礦權(quán),充分發(fā)揮規(guī)模優(yōu)勢。客戶拓展上,與隆基簽訂超50億元的光伏玻璃供應(yīng)長約,玻璃制造能力獲大客戶認(rèn)可。

福萊特:萬聯(lián)證券、東吳證券、方正證券等26家機(jī)構(gòu)對福萊特的2020年度業(yè)績作出預(yù)測,預(yù)測福萊特2020年每股收益0.64元,較去年同比增長72.97%,2020年凈利潤12.43億元,較去年同比增長73.25%,2021、2022年凈利潤19.20億、23.79億。萬聯(lián)證券預(yù)計公司20-22年底名義產(chǎn)能分別為6400/9800/12200t/d,近期工信部明確水泥玻璃行業(yè)產(chǎn)能置換政策適用于光伏玻璃項目,行業(yè)新增產(chǎn)能有限,公司市場占有率進(jìn)一步提升,行業(yè)龍頭地位得到鞏固。此外,公司新產(chǎn)能采用1200t/d的大窯爐,與小窯爐相比能耗大幅降低,成本優(yōu)勢進(jìn)一步凸顯。

亞瑪頓:興業(yè)證券、中泰證券、華泰證券3家機(jī)構(gòu)對預(yù)測亞瑪頓2020年每股收益0.66元,較去年同比增長208.2%,2020年凈利潤1.05億元,較去年同比增長207.88%,預(yù)測2021、2022年凈利潤1.96億、3.21億元。興業(yè)證券認(rèn)為母公司窯爐進(jìn)入投產(chǎn)期,公司發(fā)展最大掣肘因素之一已經(jīng)消除,母公司新建窯爐陸續(xù)投產(chǎn)有效解決了原片供給不足問題,4月份以來持續(xù)滿產(chǎn)。此外,“十四五”開啟成長周期,雙玻提升帶來額外增量,雙玻組件滲透率提升,公司作為雙面薄玻璃細(xì)分領(lǐng)域領(lǐng)先供應(yīng)商將明顯受益。

福斯特:廣發(fā)證券、上海證券、華金證券等19家機(jī)構(gòu)預(yù)測福斯特2020年每股收益1.65元,較去年同比下降9.84%,2020年凈利潤12.11億元,較去年同比增長26.57%,2021、2022年凈利潤15.35億、18.93億。廣發(fā)證券認(rèn)為四季度為全球光伏新增裝機(jī)需求旺季,公司膠膜出貨量有望環(huán)比繼續(xù)提升。此外,受益雙面組件滲透率提升及公司產(chǎn)品結(jié)構(gòu)優(yōu)化,POE及白色EVA高端產(chǎn)品占比提升,有望帶動盈利水平進(jìn)一步改善。

賽伍技術(shù):安信證券預(yù)測賽伍技術(shù)2020年每股收益0.50元,較去年同比下降5.66%,2020年凈利潤2.01億元,較去年同比增長5.85%,2021、2022年凈利潤4.01、6.34億。

回天新材:上海證券、海通證券、國盛證券等7家機(jī)構(gòu)對回天新材的2020年度業(yè)績作出預(yù)測,預(yù)測2020年每股收益0.65元,較去年同比增長69.8%, 2020年凈利潤2.34億元,較去年同比增長48.2%,2021、2022年凈利潤2.99、3.90億。上海證券認(rèn)為光伏背膜業(yè)務(wù)在行業(yè)相對低迷期進(jìn)行擴(kuò)產(chǎn),目前光伏行業(yè)處于蓬勃發(fā)展期,十四五期間預(yù)計將維持較高行業(yè)增長,公司有望在光伏業(yè)務(wù)上進(jìn)一步發(fā)力。

電池組件環(huán)節(jié):

通威股份:民生證券、華西證券、上海證券等38家機(jī)構(gòu)對通威股份的2020年度業(yè)績作出預(yù)測,預(yù)測通威股份2020年每股收益1.07元,較去年同比增長57.68%,2020年凈利潤45.50億元,較去年同比增長72.71%,2021、2022年凈利潤53.15、66億。華西證券認(rèn)為,隨著對光伏產(chǎn)業(yè)鏈布局的不斷深化,目前公司已迅速發(fā)展成為多晶硅和電池片業(yè)務(wù)的全球頭部廠商,在產(chǎn)能的持續(xù)擴(kuò)張以及新技術(shù)應(yīng)用下,公司在成本、規(guī)模、轉(zhuǎn)換效率上都將有望繼續(xù)鞏固行業(yè)優(yōu)勢地位。預(yù)計2020-2022年EPS分別為1.14/1.35/1.60元,對應(yīng)PE為28/24/20倍(以2020年11月5日收盤價計算),首次覆蓋,給予“增持”評級。

愛旭股份:華金證券、中銀證券、財通證券等11家機(jī)構(gòu)預(yù)測愛旭股份2020年每股收益0.36元,較去年同比下降2.7%,2020年凈利潤7.31億元,較去年同比增長24.88%,2021、2022年凈利潤14.49、19.27億。西部證券認(rèn)為,受益于光伏需求回暖,截至Q3末公司電池片價格較Q2末回升超12%,電池片盈利逐漸修復(fù)。預(yù)計Q4電池片供應(yīng)偏緊張,價格波動不大,成本端硅料和銀漿價格維持穩(wěn)定。隨著182-210mm電池產(chǎn)能進(jìn)一步釋放,良品率和成本優(yōu)化將提升公司整體盈利水平。

橫店東磁:中信證券等3家機(jī)構(gòu)預(yù)測橫店東磁2020年每股收益0.55元,較去年同比增長30.95%,預(yù)測2020年凈利潤8.93億元,較去年同比增長29.22%,2021、2022年凈利潤10.73、12.27億。

天合光能:申萬宏源、安信證券2家機(jī)構(gòu)預(yù)測天合光能2020年每股收益0.65元,較去年同比增長80.56%,2020年凈利潤13.45億元,較去年同比增長109.91%,2021、2022年凈利潤18.42、25.92億。申萬宏源認(rèn)為考慮到公司在電池及組件環(huán)節(jié)領(lǐng)先的品牌和渠道優(yōu)勢,并給予一定的安全邊際,2021年公司合理估值水平為24倍,對應(yīng)目前股價有26%的上漲空間。首次覆蓋,給予“買入”評級。

晶澳科技:申萬宏源、光大證券、長江證券等22家機(jī)構(gòu)預(yù)測晶澳科技2020年每股收益0.98元,較去年同比下降22.83%,凈利潤15.70億元,較去年同比增長25.39%,2021、2022年凈利潤22.01、28.13億。申萬宏源上調(diào)對公司的盈利預(yù)測,維持“買入”評級,認(rèn)為公司是全球光伏電池組件龍頭,垂直一體化布局優(yōu)勢顯著??紤]到光伏行業(yè)景氣度持續(xù)提升,公司組件出貨量有望超預(yù)期。

東方日升:中信建投、財通證券、東方證券等14家機(jī)構(gòu)預(yù)測東方日升2020年每股收益1.08元,較去年同比下降2.7%,2020年凈利潤9.75億元,較去年同比增長0.1%,2021、2022年凈利潤12.59、15.89億。

林洋能源:申萬宏源、興業(yè)證券、東吳證券等13家機(jī)構(gòu)預(yù)測林洋能源2020年每股收益0.57元,較去年同比增長42.5%,預(yù)測2020年凈利潤9.99億元,較去年同比增長42.66%,2021、2022年凈利潤12.68、15.86億。華安證券預(yù)計未來三年公司電站每年并網(wǎng)1GW,為發(fā)電業(yè)務(wù)增長提供有力支撐。下半年國網(wǎng)第二次招標(biāo),環(huán)比增長10%。明年疫情因素消除、新標(biāo)準(zhǔn)落地,公司長期布局儲能業(yè)務(wù),與上下游綁定,預(yù)計明年將開始貢獻(xiàn)業(yè)績。

中來股份:申萬宏源、中泰證券、新時代證券3家機(jī)構(gòu)對中來股份的2020年度業(yè)績作出預(yù)測,預(yù)測2020年每股收益0.46元,較去年同比下降33.33%, 預(yù)測2020年凈利潤3.56億元,較去年同比增長46.3%,2021、2022年凈利潤5.13、7.29億。申萬宏源對公司維持盈利預(yù)測,維持“買入”評級,認(rèn)為公司是光伏背板龍頭,N型高效電池進(jìn)展順利。

光伏逆變器環(huán)節(jié):

特變電工:申萬宏源等4家機(jī)構(gòu)對特變電工的2020年度業(yè)績作出預(yù)測,2020年每股收益0.63元,較去年同比增長34.19%,2020年凈利潤23.32億元,較去年同比增長15.52%,預(yù)測2021、2022年凈利潤28.67、31.90億。申萬宏源上調(diào)對公司盈利預(yù)測,維持“買入”評級,認(rèn)為公司是國內(nèi)變壓器、電抗器等設(shè)備龍頭供應(yīng)商,受益電網(wǎng)投資加速落地。

陽光電源:國泰君安、海通證券、民生證券等21家機(jī)構(gòu)預(yù)測陽光電源2020年每股收益1.18元,較去年同比增長93.44%, 2020年凈利潤17.25億元,較去年同比增長93.3%,2021、2022年凈利潤23.93、30.29億。國泰君安對公司上調(diào)至“增持”評級,公司逆變器市占率和毛利率高于預(yù)期,上調(diào)目標(biāo)價至54.25(+42.71)元,對應(yīng)2021年31倍PE,上調(diào)原因為盈利預(yù)測上調(diào)疊加行業(yè)估值中樞提升,逆變器板塊平均估值對應(yīng)2021年30倍PE。

錦浪科技:中銀證券、安信證券、東吳證券等6家機(jī)構(gòu)預(yù)測錦浪科技2020年每股收益2.07元,較去年同比增長22.49%, 2020年凈利潤2.86億元,較去年同比增長125.65%,2021、2022年凈利潤4.52、6.10億。安信證券認(rèn)為公司始終堅持“國內(nèi)與國際市場并行發(fā)展”的全球化戰(zhàn)略布局,積極開拓美國、英國、荷蘭、澳大利亞、墨西哥、印度、巴西以及東南亞等全球主要市場,海外業(yè)務(wù)收入占比逐年提升,并深度綁定優(yōu)質(zhì)客戶,擴(kuò)產(chǎn)緩解產(chǎn)能不足。

上能電氣:國信證券對上能電氣的2020年度業(yè)績作出預(yù)測,預(yù)測2020年每股收益1.72元,較去年同比增長13.16%,2020年凈利潤1.26億元,較去年同比增長50.28%,2021、2022年凈利潤1.67、2.92億。國信證券認(rèn)為由于印度、越南等海外市場的新冠疫情在上半年還不穩(wěn)定,造成公司海外光伏業(yè)務(wù)項目的交貨延遲至下半年,預(yù)期下半年營收增速將顯著提高。

固德威:安信證券、新時代證券預(yù)測固德威2020年每股收益3.09元,較去年同比增長98.36%,2020年凈利潤2.72億元,較去年同比增長164.26%,2021、2022年凈利潤4.15、5.92億。安信證券認(rèn)為固德威的單相組串式逆變器主要用于戶用市場,2019年營收占比達(dá)到34%;三相逆變器主要用于工商業(yè)分布式項目和部分地面電站,2019年營收占比達(dá)到44%。近年來一方面隨著國內(nèi)戶用光伏裝機(jī)增長以及德國、美國、澳大利亞等國家大力鼓勵民眾安裝屋頂光伏,單相組串式逆變器需求持續(xù)高增且未來隨著BIPV的快速發(fā)展需求有望進(jìn)一步釋放;另一方面隨著組串式逆變器性價比持續(xù)提升,地面電站開始越來越多采用組串式逆變器,導(dǎo)致其市占率持續(xù)提升。此外近年來公司大力開拓海外市場,公司市占率有望進(jìn)一步提升。

科士達(dá):財信證券、上海證券等7家機(jī)構(gòu)預(yù)測科士達(dá)2020年每股收益0.63元,較去年同比增長14.55%,2020年凈利潤3.64億元,較去年同比增長13.56%,2021、2022年凈利潤4.47、5.31億。

光伏設(shè)備環(huán)節(jié):

大族激光:方正證券、廣發(fā)證券、國信證券等16家機(jī)構(gòu)預(yù)測大族激光2020年每股收益1.19元,較去年同比增長95.08%, 2020年凈利潤12.71億元,較去年同比增長97.86%,2021、2022年凈利潤16.63、19.47億。

捷佳偉創(chuàng):財信證券、東北證券、安信證券等29家機(jī)構(gòu)預(yù)測捷佳偉創(chuàng)2020年每股收益1.83元,較去年同比增長53.78%, 2020年凈利潤5.89億元,較去年同比增長54.19%,2021、2022年凈利潤8.47、11.18億。財信證券認(rèn)為,參考光伏設(shè)備廠商的估值水平,考慮到公司切入半導(dǎo)體設(shè)備領(lǐng)域的廣闊空間,給予公司2020年底67-70倍PE,對應(yīng)合理價格區(qū)間為116.6-121.8元,首次覆蓋,給予“推薦“評級。

晶盛機(jī)電:中信建投、長江證券、萬聯(lián)證券等24家機(jī)構(gòu)預(yù)測晶盛機(jī)電2020年每股收益0.64元,較去年同比增長28%, 2020年凈利潤8.17億元,較去年同比增長28.14%,2021、2022年凈利潤11、13.85億。中信建投認(rèn)為公司是國內(nèi)硅片大廠新增產(chǎn)能的優(yōu)勢供應(yīng)商,保持新增訂單市場份額第一,今年前三季度新取得光伏設(shè)備訂單超過45億元,較去年同期較大增長。此外公司與國內(nèi)大型知名光伏企業(yè)中環(huán)股份、晶科能源、晶澳科技、上機(jī)數(shù)控、阿特斯等均保持著深入的合作關(guān)系。通過提供技術(shù)先進(jìn)、可靠的設(shè)備,協(xié)助客戶持續(xù)擴(kuò)大具備產(chǎn)業(yè)領(lǐng)先優(yōu)勢的先進(jìn)產(chǎn)能。

上機(jī)數(shù)控:浙商證券、國聯(lián)證券等4家機(jī)構(gòu)預(yù)測上機(jī)數(shù)控2020年每股收益2.02元,較去年同比增長92.29%,2020年凈利潤4.76億元,較去年同比增長156.8%,2021、2022年凈利潤10.35、16.68億。浙商證券認(rèn)為公司單晶硅大幅擴(kuò)產(chǎn),三季度年化產(chǎn)能較上半年增長56%,預(yù)計未來有望超13GW。目前公司“5GW單晶硅項目”實際產(chǎn)能水平超過預(yù)期,30億定增預(yù)案用于8GW單晶硅項目。

邁為股份:華西證券、海通證券、民生證券等27家機(jī)構(gòu)預(yù)測邁為股份2020年每股收益6.88元,較去年同比增長44.54%, 2020年凈利潤3.59億元,較去年同比增長45.05%,2021、2022年凈利潤4.99、6.75億。民生證券認(rèn)為公司為絲網(wǎng)印刷設(shè)備龍頭,且在異質(zhì)結(jié)設(shè)備和OLED設(shè)備“賽道”不斷突破,業(yè)績未來可期??紤]到估值2022年P(guān)EG<1,維持“推薦”評級。

帝爾激光:長江證券、中信建投2家機(jī)構(gòu)預(yù)測帝爾激光2020年每股收益3.69元,較去年同比下降28.35%,2020年凈利潤4億元,較去年同比增長30.92%,2021、2022年凈利潤5.39、7.01億。長江證券認(rèn)為,公司今年P(guān)ERC擴(kuò)產(chǎn)超預(yù)期基本可以確定明年營收快速增長,公司設(shè)置2022年31%的營收增速行權(quán)條件,則表明公司對明年的新簽訂單信心充足,預(yù)計公司PERC+、Topcon和HIT等新產(chǎn)品有望貢獻(xiàn)訂單增量,激光轉(zhuǎn)印、無損切割等新產(chǎn)品逐步落地有望平滑行業(yè)波動,此外激光器關(guān)稅影響減弱及大尺寸設(shè)備助力公司毛利率穩(wěn)中有升。