在全球經(jīng)濟停滯,稅率上漲,養(yǎng)老成本年年逐漸上升的大背景下,高風險金融類產(chǎn)品的前景堪憂。

在送走2019迎來2020的同時,我們也迎來了天災(zāi),人禍,戰(zhàn)爭威脅等諸多不定因素與風險。

在2020年2月24日~3月1日的一周時間里,全球金融的領(lǐng)頭羊美國股市迎來了繼2008年經(jīng)融危機以來的最大周度跌幅,其跌幅達到11.5%,VIX(Volatility Index)繼2015年迎來新高。

3月10日美股開盤甚至觸發(fā)了自1997年10月27日后的第二次熔斷美國政府緊急降息,美國國債創(chuàng)下歷史新低,避險情緒伴隨著需求在正在全球擴散。

債券,期貨,股票被瘋狂拋售,全球資本瘋搶日元。

在以國債,貨幣基金,不動產(chǎn)為首的低風險投資中,我們中國人又因為市場環(huán)境,國情等因素對不動產(chǎn)投資著實著迷。

但不動產(chǎn)其實并不只是指房產(chǎn)投資,據(jù)《擔保法》92條規(guī)定,“該法所稱不動產(chǎn)是指土地以及房屋、林木等地上附著物。“因此,商鋪,停車場,橋梁,植物果實等都屬于不動產(chǎn)之一。

本次小編想向大家介紹的是,在不動產(chǎn)之中脫穎而出的“發(fā)電站”投資。

一般情況下太陽能發(fā)電投資指的是,向電力公司出售太陽能設(shè)備所產(chǎn)出的電力,并以此收益。這樣做有幾個好處。

第一是能源產(chǎn)業(yè)往往是國家發(fā)展之本。在進行能源投資時國家將會成為你最強的后盾。

即使是作為個人只要投資光伏,往往就能申請政府出臺的各種補貼與扶助金。

其中最有名的便是FIT(固定價格買電制度),在這一制度下,政府將會持續(xù)20年用固定的價格對太陽能發(fā)出的電力進行回收。這有利于構(gòu)建個人投資模型,計算投資回報,進行投資分配。

投資太陽能的方式有哪些

投資太陽能電站的三種方式:

01

在自己所持有的土地上安裝太陽能發(fā)電系統(tǒng)

02

購買新的土地,并安裝太陽能發(fā)電系統(tǒng)

03

購買發(fā)電站(帶有發(fā)電系統(tǒng)的土地)

在這三種方式中最實惠的便是在自己持有的土地上安裝太陽能發(fā)電系統(tǒng)。

不過因為土地地理位置,采光時段等問題,往往需要對土地進行重新規(guī)劃,花費大量的人力物力。

第二種購買土地的方式則是需要追加大量的初期費用。其中最為省心高效的投資方式便是第三種直接購買電站的方式,因為電站在建設(shè)初期已經(jīng)解決了并處理了大多數(shù)可能會遇到的問題及風險。

此外在FIT制度適用的國家及期間內(nèi),相比沒有FIT電站所需要花費的初期費用要便宜1/3,成本回收周期普遍為10年左右。

此外,在FIT適用的期間內(nèi),持有者將會得到電站產(chǎn)生的全額收益。

所以FIT期間內(nèi)的投資擁有風險小,回報高等特色,可以確定這會是一個合格的投資項目。

電站的資本回收年限及回報率

在此我們以近年光伏投資熱門的日本作為背景,不考慮非人為因素來實際計算投資電站需要的資本回收年限及回報率。

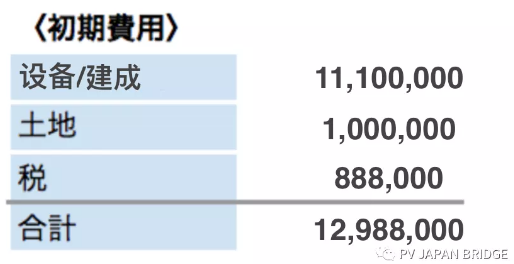

在日本進行電站投資的初期費用電站投資的初期費用約在1000?2,000萬日元之間(合人民幣64萬?128萬之間),考慮到組件的壽命往往電站的收益年限一般為30年。

在計算投資回收年限的時候我們采用:

(發(fā)電設(shè)備/施工費用+土地費用+后續(xù)費用)÷每年的賣電收入 的方式來計算

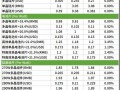

在這里我們舉例計算日本千葉市電站的成本及投資回收年限:

(此項目參與FIT)設(shè)置于日本千葉縣,功率為80KW,賣電價格為18日元/每度

建立電站的初期費用包括太陽能發(fā)電設(shè)備,施工地點,及需要向國家及地方繳納的稅金三部分。

上圖為此項目需要的全額初期費用(單位:日元)約合人民幣83萬。

上表統(tǒng)計了該電站每年的預(yù)計發(fā)電量,單位KWH??紤]到備老化,發(fā)電量每年衰減0.3%。在電站運行的30年間,總計將產(chǎn)生2,549,533千瓦時的電量。

上表則是,整合了在FIT(固定價格買電)制度下,每年將獲得的賣電收益。

該項目雖然從第21年起將脫離FIT制度,但在設(shè)備仍能正常運行,因此仍然會正常產(chǎn)生賣電收益。

最后其運作30年間的賣電收入綜合為43,127,585日元(約合276萬元),平均每年的賣電收益為1,437,586日元(約合9萬2000元)。

注:FIT期間每度電的回收價格為18日元/千瓦時(約合1.15元),F(xiàn)IT制度結(jié)束后的回收價格推算為11日元/千瓦時(約合0.7元)

接下來我們看看考慮初期費用加上后續(xù)費用的資本回年限

如果不考慮后期維護的費用,此項目將于10年內(nèi)回收成本,但是考慮到后續(xù)的維護費用及保險費用,這個項目需要多花接近2年時間來回收成本。

我們知道FIT的固定價格買電期間是20年,但正如小編上面提到的一樣,在設(shè)備徹底無法使用之前,我們都將持續(xù)收入每年的賣電收益,即使是FIT制度結(jié)束了,這一事實也不會改變。

在介紹的這個案例中我們使用12年(11.8)年來回收投資這個系項目的成本。

那在剩余的電站作業(yè)區(qū)間內(nèi)產(chǎn)生的所有利益,將是我們這個項目的回報。(30年-12年=18年)

所以這個金額是:1,437,586円 × 18年 = 25,876,551日元(約166萬人民幣)

最后不考慮意外情況,算上我們的初期投資加上電站30年間運營的后續(xù)費用,那30年間我們參與此項目的粗略資本回報率應(yīng)該為。

總收益÷總成本??100

25,876,551÷ [12,988,000+3,900,000] ??100

=153%

另一方 面自20世紀以來全球房價水漲船高,世界主要城市倫敦,巴黎,東家的房價一度增長高達8%。

但是人們往往會誤會在房價不斷增高的同時,自己的收益也一并增加了。

在分析過去的數(shù)據(jù)時,我們不難發(fā)現(xiàn)隨著房價的高騰,我們除去以居住為目的購買的房屋于商鋪,不動產(chǎn)的出租價格并沒有太大的變化。

在為期30年的電站投資中,我們最后獲得的整體收益率為153%。

相比回報率較高的經(jīng)融衍生產(chǎn)品或大宗商品來說,投資電站的收益率或許并不是特別高。

但是在進行個人資產(chǎn)分配及規(guī)劃的同時,我們都希望能夠盡可能的規(guī)避風險。因此,小編認為對“光伏”這樣的低風險,中等回報的項目進行投資,在規(guī)劃投資模型時還是很有必要的。

小編認為保護自己的資產(chǎn)是保護自己的一種方式。小編今后將會繼續(xù)為大家?guī)黻P(guān)于電站的投資信息及于其他投資的對比。