原材料成本上升、海運費飆漲是這類廠商虧損的主因,面對上游供應商及終端用戶的雙重擠壓,電池、組件廠商在保利潤還是保份額的兩難選項中掙扎,其中又有不少廠商選擇了調低產能利用率來應對,多家廠商產品出貨量受到沖擊。一個值得關注的現象是,光伏電池、組件向大尺寸N型產品轉向的趨勢越來越明顯,去年多家電池、組件上市公司宣布將計提資產減值,淘汰落后設備,下游廠商借行業(yè)困難時期加速甩包袱的意圖十分明顯。當然,這也意味著光伏行業(yè)即將邁入技術變革大年。

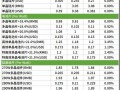

2021年,多家光伏電池、組件上市公司業(yè)績由盈轉虧。其中,愛康科技全年營收不增反降,預虧1.95億元-3.9億元,扣非后虧損3.45億元-5.4億元;中來股份2020年還有接近1億元的凈利潤,而去年預虧2.2億元-2.8億元;東方日升預虧金額為3500萬元-5250萬元。

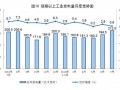

原材料及運輸成本增加是電池、組件廠商業(yè)績虧損的主要原因,同時由于成本增加,不少廠商的產能沒有得到完全釋放,產能利用率不高。就原材料而言,綜合多家公司的情況,鋁、鋼、硅片、電池片等主要原材料價格均大幅上漲,造成產品毛利率下降。

以專業(yè)電池廠商愛旭股份為例,公司表示2021年由于上游原材料特別是硅料、硅片等價格持續(xù)上漲,而電池片價格漲幅不及原材料價格漲幅,造成電池片銷售毛利率下降。

去年全球組件出貨排名第六的東方日升則表示,公司組件訂單銷售價格提前簽訂且組件銷售價格的增長速度緩于上游原材料,造成組件銷售毛利較薄,組件產能不能完全釋放。與前三季度相比,第四季度硅料、硅片的價格上漲至年度最高水平,組件生產成本進一步上升。

協(xié)鑫集成談道,2021年光伏全行業(yè)上游硅料供應緊張,導致公司主要原材料硅片及電池片價格持續(xù)高位運營,疊加EVA、背板、玻璃、邊框、硅膠等輔料價格不同程度上漲,公司組件生產成本快速攀升,組件終端銷售價格漲幅不及原材料價格漲幅,組件毛利率大幅下降。

運輸成本主要涉及出口訂單的海運費,愛康科技、中來股份、東方日升、中利集團、協(xié)鑫集成均提到海運費大幅上漲的情況。東方日升去年物流成本約6億元,2020年同期為4.4億元。協(xié)鑫集成表示,海外訂單運費價格連續(xù)上漲,物流成本進一步侵蝕利潤影響行業(yè)出貨量。

愛旭股份詳細闡述了成本上升對產能釋放的影響。一方面,產業(yè)鏈上下游或主動或被動地增加庫存以應對供應鏈的不穩(wěn)定,原材料價格持續(xù)高企,硅片供應不連續(xù)加之下游海運物流不暢且成本大幅上漲,終端需求受到抑制,組件客戶對電池的提貨速度放緩,綜合因素最終導致對電池的需求不及預期。另一方面,受階段性疫情防控以及能耗雙控等多重不可抗力的影響,產能頻繁停、開機,導致年內公司優(yōu)勢產能沒有得到有效發(fā)揮,平均產能利用率明顯低于疫情暴發(fā)前的平均水平,帶來生產成本的增加。去年,愛旭股份凈利潤虧損1000萬元-7000萬元。

協(xié)鑫集成表示,公司主動進行策略性調整,優(yōu)選高毛利訂單,放棄低價訂單,影響組件銷量。這一情況在晶科能源身上也有體現,為配合IPO保障利潤規(guī)模,去年公司組件出貨量由第二降至第四。

民生證券認為,2021年以來,原材料多晶硅料價格持續(xù)處于高位,一定程度抑制下游需求,隨著各環(huán)節(jié)價格松動,且產業(yè)鏈去庫存接近尾聲,伴隨著硅料新增產能陸續(xù)投放,這一輪產業(yè)鏈價格博弈基本告一段落。同時,隨著硅料供給逐步釋放,疊加國內補裝和海外搶裝,目前需求正持續(xù)向好,在近兩年光伏持續(xù)跨過平價和產業(yè)鏈價格博弈的節(jié)點后,光伏需求將有望迎來高景氣周期。值得一提的是,印度4月份開始將提高進口電池、組件稅率,業(yè)內預期有可能面臨搶裝。

一個有意思的現象是,眾多電池、組件廠商在2021年計提資產減值,爭取輕裝上陣。除了財務方面的考慮,光伏下游企業(yè)紛紛進行減值也有行業(yè)技術革新的現實考慮,特別是行業(yè)已經迎來大尺寸N型時代,落后產線淘汰也在情理之中。中來股份表示,伴隨大尺寸硅片技術的成本效率優(yōu)勢逐步獲得認可,光伏產業(yè)技術迭代正在加速進行,公司積極對現有的生產設備進行技術更新;協(xié)鑫集成也表示順應行業(yè)大尺寸發(fā)展趨勢,對不具備技改升級條件的電池及組件產能按照會計政策進行資產減值。