光伏板塊Q1稅前盈利約1.5-1.8億,其中組件占盈利大頭,電池Q1毛利約5-6%,組件毛利10%以上,組件單W盈利1毛左右,其中海運費占成本的比重約10%。

橫店東磁表示,公司內(nèi)部自供約600MW硅片,其他全部外購,能保持較好的盈利原因主要在于公司產(chǎn)品結構、目標市場的差異化優(yōu)勢。(1)公司組件Q1約70%銷往歐洲,歐洲市場對產(chǎn)品品質(zhì)要求高、溢價容忍度也更高一些;(2)深色系組件在中北歐很受歡迎,而國內(nèi)黑組件我們做得很好,同行部分頭部企業(yè)也會向我們采購;(3)歐洲對本地化服務要求高,公司11-12年就開始深耕歐洲市場,我們會針對客戶的定制化需求進行特定產(chǎn)品的開發(fā),使得價格有一定的溢價。并表示,歐洲市場的爆發(fā)超預期,去年全年20+GW的出貨量,今年Q1就有10GW左右的出貨量。公司Q1出貨量達到1.1GW,約70%出口至歐洲,我們預計Q2盈利情況將維持Q1的水平。

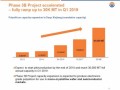

關于光伏產(chǎn)能的明后年規(guī)劃,橫店東磁表示,電池產(chǎn)能今年約有8-9GW產(chǎn)能,由于整個PERC市場的產(chǎn)能比較富裕,公司今年沒有擴產(chǎn)電池的計劃。組件產(chǎn)能目前有內(nèi)部產(chǎn)能3.5GW和外協(xié)2GW,今年年初投的2.5GW項目下半年若順利投產(chǎn)后,預計今年下半年會有6-7GW的內(nèi)部產(chǎn)能。我們看好產(chǎn)業(yè)中長期的發(fā)展,后續(xù)會根據(jù)市場需求來進行擴產(chǎn)。預計明年會根據(jù)技術路線和裝備成熟情況擇機做N型TOPCon和P-IBC的產(chǎn)能擴張。