通威股份近日發(fā)布三季度業(yè)績預(yù)告,預(yù)計凈利潤預(yù)計將達到214億元-218億元。毫無疑問,通威已成為目前光伏企業(yè)中最“賺錢”的企業(yè)。

但相比這一市場標識,目前市場更關(guān)注通威大舉進入光伏組件環(huán)節(jié)帶來的市場沖擊。

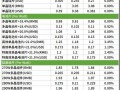

8月17日,在華潤電力公布3000MWp規(guī)模的光伏組件招標中,第一中標候選人為通威,投標單價為1.942元/W,低于億晶光電的1.995元/W和隆基的2.02元/W;9月22日,通威官宣將在鹽城經(jīng)開區(qū)投建年產(chǎn)25GW高效光伏組件制造基地項目,總投資約40億元。

通威在光伏行業(yè)深耕多年,過去十幾年里在硅料與電池片兩個環(huán)節(jié)建立了核心優(yōu)勢。同時,通威自2013年并購合肥賽維起即擁有部分組件產(chǎn)能,并積累了一定的組件技術(shù)與市場基礎(chǔ),但近兩個月開始加快組件環(huán)節(jié)的布局,此舉被認為光伏企業(yè)一體化大戰(zhàn)正在升級。

通威為什么會在現(xiàn)階段將產(chǎn)業(yè)鏈向下延伸?從近期行業(yè)內(nèi)發(fā)生的一些事情或許就能看到這種選擇背后的必然性。

政策面力挺光伏產(chǎn)業(yè)協(xié)調(diào)發(fā)展

近年來在國家確立“雙碳”戰(zhàn)略目標以及歐洲能源危機等國內(nèi)外因素推動下,光伏產(chǎn)業(yè)迎來井噴,已對光伏市場格局帶來了深刻改變。但由于光伏產(chǎn)業(yè)固有的特點,各環(huán)節(jié)建設(shè)周期差異巨大,下游產(chǎn)能擴張速度快于上游原料增長,市場需求不同步引發(fā)了光伏產(chǎn)業(yè)供應(yīng)鏈劇烈震蕩,硅料等上游產(chǎn)品快速上漲。

為了光伏產(chǎn)業(yè)健康發(fā)展,確保國家“雙碳”戰(zhàn)略目標順利實現(xiàn),站在政府管理部門的角度,面對光伏產(chǎn)業(yè)出現(xiàn)的亂象,也迫切希望光伏產(chǎn)業(yè)能夠建立上下游企業(yè)命運共同體,健康協(xié)調(diào)發(fā)展,避免供應(yīng)鏈出現(xiàn)大的不匹配風(fēng)險。

8月24日,工信部辦公廳、國家市場監(jiān)管總局辦公廳、國家能源局綜合司三部門聯(lián)合發(fā)布《關(guān)于促進光伏產(chǎn)業(yè)鏈供應(yīng)鏈協(xié)同發(fā)展的通知》,特別強調(diào)光伏企業(yè)要“立足長遠目標,優(yōu)化產(chǎn)業(yè)布局”、“鼓勵創(chuàng)新進步,規(guī)范行業(yè)秩序”、“支持協(xié)同發(fā)展,穩(wěn)定產(chǎn)業(yè)供需”。

近日,針對國內(nèi)光伏產(chǎn)業(yè)部分環(huán)節(jié)產(chǎn)品價格持續(xù)急劇上漲,工信部等三部門有關(guān)業(yè)務(wù)司局再度集體約談部分骨干光伏企業(yè)及行業(yè)機構(gòu),再次強調(diào)光伏企業(yè)“要堅持上下游合作共贏,促進光伏產(chǎn)業(yè)高質(zhì)量發(fā)展”。

從上述政策面引導(dǎo)看,光伏企業(yè)走上下游一體化發(fā)展道路,避免產(chǎn)業(yè)鏈各環(huán)節(jié)不同步引發(fā)的行業(yè)整體風(fēng)險,也貼合國家政策導(dǎo)向。

一體化成為光伏巨頭共同的選擇

早在通威布局組件市場前,隆基、天和光能、阿特斯等知名光伏企業(yè)已提前在向上下游產(chǎn)業(yè)鏈發(fā)力,加快一體化布局,以謀求在未來獲取更大的市場份額和利潤。

4月8日,隆基綠能年產(chǎn)20GW單晶硅棒和切片項目,30GW高效單晶電池項目及5GW高效光伏組件項目正式開建;6月18日,組件企業(yè)天合光能也宣布規(guī)劃在西寧投建年產(chǎn)30萬噸工業(yè)硅、15萬噸高純多晶硅、35GW單晶硅、10GW切片、10GW電池、10GW組件以及15GW組件輔材生產(chǎn)線全產(chǎn)業(yè)鏈項目。8月7日,阿特斯總投資高達600億的全產(chǎn)業(yè)鏈項目也落地青海。

此外,還有一批“門口的野蠻人”也對光伏行業(yè)這塊“熱饃饃”虎視眈眈。

例如近期鈞達股份公告要斥資130億元巨資投建26GW高效太陽能電池片。這家原本主業(yè)為傳統(tǒng)汽車內(nèi)飾生產(chǎn)的企業(yè),去年9月貼上光伏“標簽”,進入光伏產(chǎn)業(yè)鏈電池生產(chǎn)環(huán)節(jié)后,一年內(nèi)股價漲幅就超過500%。

統(tǒng)計顯示,僅在今年上半年,就至少有超過20家A股上市企業(yè)宣布進軍光伏,并引發(fā)股價異動。這些跨界玩家,有的來自房地產(chǎn)、服裝、汽車、快遞、玩具等行業(yè),甚至還有養(yǎng)豬、制造獸藥的公司。隨著這些企業(yè)及其背后的資本涌入,光伏市場產(chǎn)能會急劇擴大,市場供給會迅速增加,市場競爭的烈度也會隨之攀高。

面對越來越“內(nèi)卷”的光伏行業(yè),原有龍頭企業(yè)選擇一體化,有助于抬高行業(yè)進入門檻,在提升競爭力的同時,能夠增強自身抗風(fēng)險的能力。

在此背景下理解通威進入組件市場的行為,無論是為應(yīng)對來自其他行業(yè)伙伴發(fā)起的同業(yè)競爭,還是在越來越激烈的市場競爭中謀求先機和有利地位,都更像是“無奈”之舉。

光伏一體化企業(yè)長遠受益

回首過去中國光伏產(chǎn)業(yè)近20年的發(fā)展,光伏產(chǎn)業(yè)發(fā)展并非一帆風(fēng)順。劇烈的周期震蕩,市場的起起落落曾經(jīng)讓眾多光伏企業(yè)被淘汰出局。

雖然最近兩年,因為下游需求旺盛,在“擁硅為王”的市場大背景下,上游硅料企業(yè)利潤大增,行業(yè)整體利潤集中向硅料企業(yè)傾斜。但在過去十多年中,硅料企業(yè)曾經(jīng)歷過全球金融危機、歐洲光伏補貼銳減、歐美啟動反傾銷和反補貼調(diào)查等多次巨大沖擊,也曾遭遇過全行業(yè)巨虧的巨大考驗,黯然出局的硅料企業(yè)比比皆是。

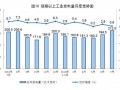

今天,看似風(fēng)光的硅料企業(yè)也正面臨新一輪產(chǎn)能快速擴張后帶來的嚴峻挑戰(zhàn)。隨著今年硅料新項目不斷投產(chǎn),新增產(chǎn)能已環(huán)比多月快速增長,堅挺兩年的硅料價格大概率將出現(xiàn)周期性回落正成為行業(yè)主流觀點。

中國有色金屬工業(yè)協(xié)會硅業(yè)分會副秘書長馬海天此前在接受證券時報采訪時曾表示,2022年硅料環(huán)節(jié)新增產(chǎn)能可能釋放不完全,但2023年硅料廠的日子可能就不好過了。

從過去二十年光伏市場演變看,組件等下游光伏企業(yè)利潤不會一直被擠壓。上游硅料企業(yè)進入組件環(huán)節(jié)不僅可以帶動硅料的銷售,還可以避免組件價格戰(zhàn)打響時對硅料價格帶來的巨大沖擊,無懼在產(chǎn)業(yè)鏈上被其他廠家卡脖子。

市場分析機構(gòu)也多認為,要規(guī)避光伏市場各環(huán)節(jié)周期性的震蕩,從長遠看一體化企業(yè)將處于競爭中的有利地位,可以最大限度持續(xù)受益于光伏市場的大發(fā)展。同時,面對未來硅料價格可能回跌的挑戰(zhàn),作為全球出貨量、市占率最大的多晶硅供應(yīng)企業(yè),通威選擇進軍組件,補上光伏產(chǎn)業(yè)鏈上重要一環(huán),也將為自己平抑周期風(fēng)險。

這或許就是光伏巨頭們今年加快一體化步伐的深層次原因。在未來光伏行業(yè)強者恒強的“馬太效應(yīng)”下,如通威、隆基等在垂直產(chǎn)業(yè)鏈上擁有技術(shù)、資金、渠道、管理成本等協(xié)同優(yōu)勢的一體化企業(yè),也更有可能成為“鏖戰(zhàn)”中的勝者。