首先回顧一下光伏產(chǎn)業(yè)格局:

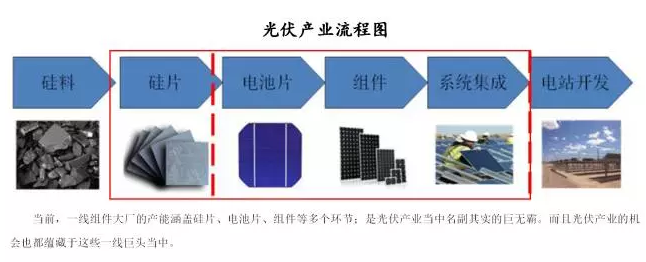

光伏制造業(yè)按照生產(chǎn)流程劃分,大致可以劃分為四個(gè)環(huán)節(jié),分別為硅料、硅片、電池片、組件。經(jīng)過這么多年的發(fā)展,光伏產(chǎn)業(yè)最終穩(wěn)定的形成兩股勢(shì)力,一股勢(shì)力以最上游的保利協(xié)鑫生產(chǎn)的硅料為代表,憑借硅料環(huán)節(jié)較高的資本壁壘,獲取了一定的生存空間,并且不斷地、積極的向下游擴(kuò)展;而另一股勢(shì)力則是一線組件大廠,組件是光伏制造業(yè)最后的一個(gè)環(huán)節(jié),一線組件大廠由于直接面向客戶,憑借著把持終端消費(fèi)市場(chǎng),不斷地在向上游擴(kuò)展。

幾年前,在中游還有一些獨(dú)立的公司,比如說:專門制造硅片的企業(yè);專門生產(chǎn)電池片的企業(yè)。但是近些年光伏產(chǎn)業(yè)上下游兩端擠壓,分分執(zhí)行垂直一體化策略,中游段的小公司一個(gè)接一個(gè)的消亡。但也有異軍突起的企業(yè),隆基股份就是曾經(jīng)專注于生產(chǎn)單晶硅片的一家公司,憑借著在A股平臺(tái)上市,近幾年通過增發(fā)瘋狂融資65億(凈資產(chǎn)才100億,所以這家公司大部分資本金來自于增發(fā))不斷向下游擴(kuò)張,成本擴(kuò)展自己的單晶硅片產(chǎn)能的同時(shí)收購(gòu)樂葉光伏,打通上下游產(chǎn)業(yè)鏈,最終在產(chǎn)業(yè)中占據(jù)了重要的一席位置,成為光伏行業(yè)當(dāng)期市值最大的企業(yè),一舉超越傳統(tǒng)光伏巨頭公司。

所以我還是要再次強(qiáng)調(diào)之前的觀點(diǎn):光伏產(chǎn)業(yè)大致可以分為兩股勢(shì)力,一股勢(shì)力崛起于硅料端并積極向下游擴(kuò)張的企業(yè);另一股勢(shì)力則是最初的組件廠,裹挾著巨大終端需求并且積極向上游擴(kuò)張。光伏行業(yè)中的公司都愛執(zhí)行垂直一體化策略,“光伏產(chǎn)業(yè)流程圖”中紅色框便是當(dāng)前光伏組件巨頭所把持的產(chǎn)業(yè)中的流程。他們大多配有一定的上游產(chǎn)能,而且他們向上游擴(kuò)張的步伐似乎沒有停下來的意思。了解了光伏產(chǎn)業(yè)格局以后,就進(jìn)入今天的主題,我?guī)е蠹抑v清楚為何我說:光伏產(chǎn)業(yè)的價(jià)值在組件端。

I.光伏行業(yè)的特性導(dǎo)致其各環(huán)節(jié)無明顯壟斷現(xiàn)象

上游企業(yè)如要形成壟斷,必須有一定優(yōu)勢(shì)才行。比如說行政權(quán)力導(dǎo)致的行政壟斷;資源稟賦導(dǎo)致的的天然壟斷(沙特阿美);專利以及緘默知識(shí)導(dǎo)致的技術(shù)壟斷;需要巨大資本投入所導(dǎo)致的資本壟斷。

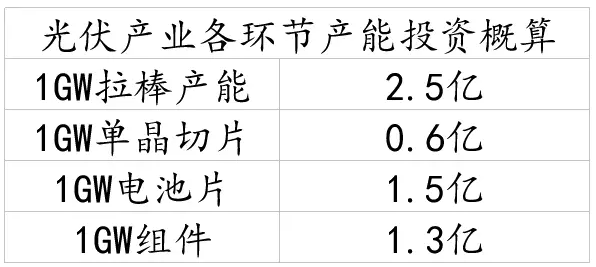

那么光伏行業(yè)是什么樣的格局呢?光伏企業(yè)都是民企,沒有公權(quán)力的介入,競(jìng)爭(zhēng)極其充分,沒有行政壟斷一說;光伏是有一定的技術(shù)難度,但專利權(quán)利分散,而且光伏產(chǎn)業(yè)發(fā)展多年,很多專利已經(jīng)過了專利保護(hù)器,即便有新的產(chǎn)業(yè)技術(shù),還經(jīng)常被掌握于上游的光伏制造設(shè)備廠商手中,光伏設(shè)備制造廠商為了賣設(shè)備,自然也就會(huì)把專利技術(shù)授權(quán);最后也是最終一點(diǎn),光伏產(chǎn)業(yè)各個(gè)環(huán)節(jié)的產(chǎn)能投資成本越來越低,無法形成因巨大資本投入形成的資本壟斷。

II.光伏巨頭熱愛“垂直一體化”是因?yàn)楫a(chǎn)業(yè)各個(gè)環(huán)節(jié)產(chǎn)能投資成本低

伴隨著這些年的技術(shù)進(jìn)步和上游設(shè)備的國(guó)產(chǎn)化,光伏設(shè)備的投資成本飛速下滑,產(chǎn)業(yè)上的老板甚至這樣自嘲:折舊多年后的設(shè)備的殘值都比新買一套設(shè)備高。2011年英利集團(tuán)投資六九硅業(yè),耗費(fèi)130億的硅料設(shè)備設(shè)計(jì)產(chǎn)能僅僅1.3萬噸;而近期四川永祥投資的5萬噸硅料產(chǎn)能的總投資也才80億,短短幾年間,單位產(chǎn)能降低致以前的16%。

切片流程更是如此,尤其去年開始的金剛線切割革命導(dǎo)致一個(gè)切割機(jī)臺(tái)的產(chǎn)能是以前的3倍,以前切片環(huán)節(jié)還有過獨(dú)立的公司存在,因?yàn)榍衅h(huán)節(jié)有自己獨(dú)特的存在價(jià)值,但在以后,就不太可能存在獨(dú)立的切片廠了,單位切片產(chǎn)能投資只有5年前的十分之一,切片這件事兒就是上下游廠商“順手”可以完成的工作。

這里我特別想說一句:雖然這些年光伏行業(yè)發(fā)展面對(duì)了太多太多的波折,分多投資人憤憤的離開不再關(guān)注,但光伏人不曾因?yàn)樯倭速Y本力量的關(guān)注就停止努力,事實(shí)上,我作為一個(gè)光伏研究員,我對(duì)光伏產(chǎn)業(yè)每一天的進(jìn)步感到欣喜,雖然當(dāng)前組件的巨頭只是2008年估.,值巔峰的不到十分之一,但我深信現(xiàn)在的光伏企業(yè)質(zhì)地比當(dāng)年更優(yōu)秀、距離平價(jià)上網(wǎng)比歷史上的任何時(shí)候都近、成本比歷史上任何時(shí)期都要低太多、比歷史上任何時(shí)期都更能經(jīng)受得住大風(fēng)大浪的考驗(yàn)。

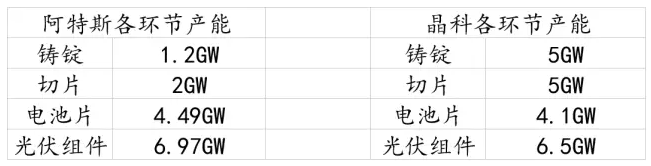

還是回到正題,上圖是阿特斯和晶科能源不通產(chǎn)業(yè)環(huán)節(jié)的產(chǎn)能,他們?cè)诿恳粋€(gè)環(huán)節(jié)都有不少的存量產(chǎn)能,其他一線光伏巨頭公司如晶澳太陽能、韓華太陽能也有類似情況,這些公司在光伏產(chǎn)業(yè)的“戰(zhàn)國(guó)時(shí)代”都是組件公司,由于光伏組件就是最終產(chǎn)品,他們除了要生產(chǎn)還要負(fù)責(zé)把產(chǎn)品賣出去,于是就構(gòu)建起來了龐大的經(jīng)銷渠道,而且經(jīng)過多年的積累,他們的品牌已經(jīng)在世界各國(guó)的市場(chǎng)中得到了一定的認(rèn)可。于是,憑借著自己能把產(chǎn)品賣得出去的渠道以及上游產(chǎn)能投資成本較低的客觀事實(shí),這些光伏組件企業(yè)不斷向尚有擴(kuò)張,逐步成長(zhǎng)為垂直一體化的巨頭公司。

III.分布式和戶用光伏崛起,光伏品牌日益成為真正競(jìng)爭(zhēng)壁壘

2011年雙反以前,我們國(guó)家的光伏產(chǎn)業(yè)兩頭在外,最上游的硅料95%依靠進(jìn)口,而終端產(chǎn)品組件90%以上要銷往海外,所以從那個(gè)階段歷練過來的光伏組件公司,都有完善的海外銷售渠道和執(zhí)行能力很強(qiáng)的銷售隊(duì)伍。前五大光伏企業(yè)的成長(zhǎng)和他們的銷售隊(duì)伍息息相關(guān)。以阿特斯為例,在海外30多個(gè)國(guó)家設(shè)128個(gè)分公司或辦事處。

這個(gè)銷售隊(duì)伍帶來的結(jié)果就是相對(duì)較高的品牌認(rèn)知。我們傳統(tǒng)觀念中的組件銷售是典型的B2B甚至B2G業(yè)務(wù),采購(gòu)方主要是下游電站運(yùn)營(yíng)公司以及政府部門,這些大型機(jī)構(gòu)在采購(gòu)過程中通過招投標(biāo)流程細(xì)化到產(chǎn)品的每一個(gè)細(xì)節(jié),導(dǎo)致產(chǎn)品的品牌在采購(gòu)決策中重要性并不高。但是近些年分布式電站和戶用光伏微小型電站在迅速發(fā)展,尤其在發(fā)達(dá)的市場(chǎng),戶用光伏電站由于不占用額外土地(主要利用家庭、工廠屋頂),不給電網(wǎng)帶來太多額外負(fù)擔(dān)(自發(fā)自用)更受政策青睞,分布式和戶用光伏占比甚至高達(dá)全部光伏裝機(jī)的40%。由于消費(fèi)者在購(gòu)買產(chǎn)品過程中沒有能力詳細(xì)了解產(chǎn)品每一個(gè)參數(shù),只有通過建立對(duì)品牌的信賴以降低交易成本。我們可以說以前光伏組件企業(yè)的品牌是不重要的,但是當(dāng)分布式占比提高以后,通過銷售渠道銷售隊(duì)伍打造的光伏品牌正在日益成為一家組件企業(yè)最重要的護(hù)城河之一。

寫在最后:

光伏行業(yè),在上游的任何一個(gè)環(huán)節(jié),縱然有一定的技術(shù)壁壘,但也會(huì)被輕松突破。去年單晶硅片的利潤(rùn)高,而后大家就猛烈擴(kuò)產(chǎn)單晶硅片,去年隆基股份的硅片產(chǎn)能才6GW,年底就喊出達(dá)到年產(chǎn)能20GW的口號(hào);單晶的另一個(gè)龍頭公司中環(huán)股份也看到了單晶的高毛利瘋狂擴(kuò)產(chǎn),2017年年底的產(chǎn)能會(huì)達(dá)到15GW,是去年底產(chǎn)能的將近4倍。最晚明年,單晶硅片環(huán)節(jié)的利潤(rùn)也會(huì)很薄,薄到新的資金不愿意進(jìn)入,甚至利潤(rùn)薄到有一些產(chǎn)能不得已退出才行。

所以,任何不能直接面對(duì)消費(fèi)者的產(chǎn)業(yè)上游,結(jié)果都是很慘烈的,縱然短時(shí)期會(huì)有超高的毛利率,但是潮水般的新產(chǎn)能瞬間涌來。所以光伏這個(gè)產(chǎn)業(yè)如何才能有穩(wěn)定的收益和較高的競(jìng)爭(zhēng)壁壘呢?依我看:只有在最終的銷售端,憑借著多年的品牌和客戶口碑積累才能獲得一個(gè)相對(duì)穩(wěn)定的毛利。在分布式大發(fā)展以前,光伏組件的銷售更像是B2B的生意,但是今年分布式尤其是戶用分布式光伏發(fā)電增速高達(dá)700%,由此迎來了光伏組件B2C的時(shí)代,是面相一個(gè)又一個(gè)的個(gè)體和千千萬萬的消費(fèi)者。消費(fèi)者的認(rèn)知是有過程的,也是有認(rèn)知成本的,那些多年質(zhì)量穩(wěn)定可靠的品牌消費(fèi)者認(rèn)知成本自然也就更低,這是一些企業(yè)獲得長(zhǎng)久可靠毛利率的保障。