1、市場規(guī)模

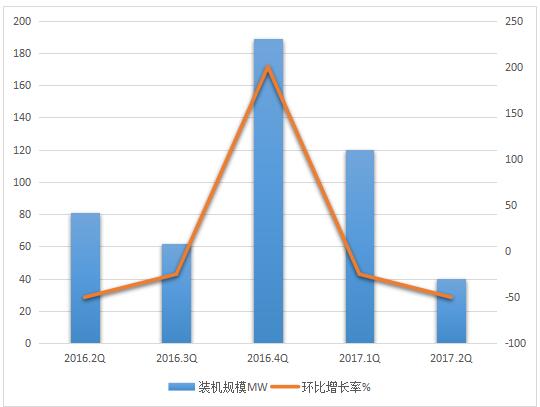

2017年二季度,全球新增投運電化學儲能項目的裝機規(guī)模為49.6MW,同比下降41%,環(huán)比2017年一季度下降59%。新增投運項目主要分布在中國、美國、荷蘭、坦桑尼亞、緬甸和馬爾代夫。其中,中國的新增投運裝機規(guī)模最大,所占比重為43%。

圖1連續(xù)五個季度新增投運項目的裝機分布及環(huán)比增長率(全球)

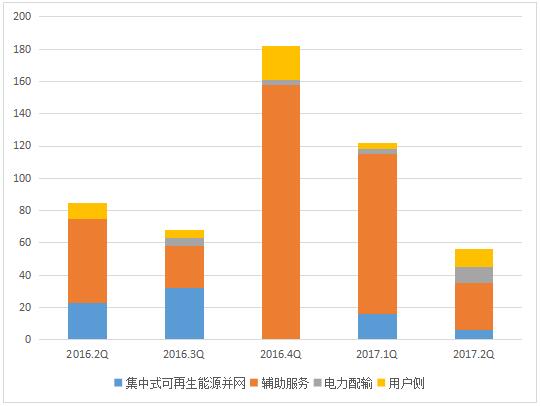

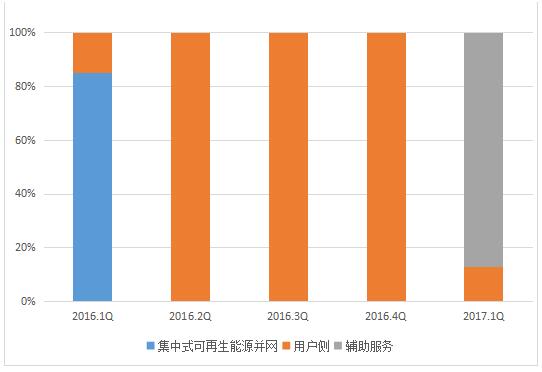

從應用分布上看,全球新增投運項目中,輔助服務領域的裝機規(guī)模最大,為28MW,所占比重為56%,同比下降42%,環(huán)比2017年一季度下降72%。

圖2連續(xù)五個季度新增投運項目的應用裝機分布(全球)

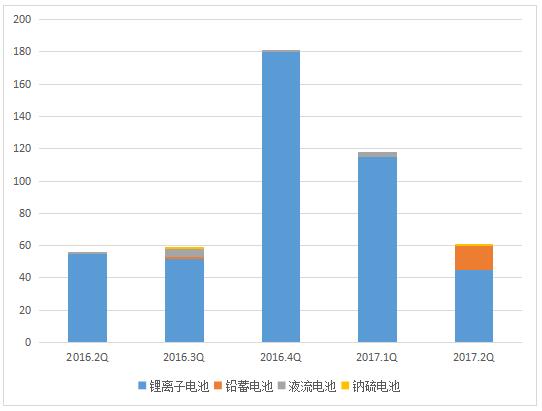

從技術(shù)分布上看,全球新增投運項目中,主要以鋰離子電池和鉛蓄電池的應用為主,且鋰離子電池的裝機規(guī)模最大,為43.2MW,所占比重為87%,同比下降35%,環(huán)比2017年一季度下降64%。

圖3連續(xù)五個季度新增投運項目的技術(shù)裝機分布

2、市場動態(tài)

地域動態(tài)美國、澳大利亞、歐洲依然是熱點區(qū)域。

美國的加州、馬里蘭州、內(nèi)華達州等地相繼出臺政策和規(guī)則,從用戶側(cè)、可再生能源并網(wǎng)、稅收、需求響應等領域支持儲能發(fā)展;澳大利亞出臺相關(guān)規(guī)則和標準,規(guī)范“光伏+儲能”的應用;歐洲的捷克出臺了國內(nèi)首個光儲系統(tǒng)補貼計劃;意大利、英國紛紛制定技術(shù)規(guī)則和改革方案支持儲能在電網(wǎng)中的應用。此外,阿根廷、南非等地也相繼發(fā)布了GW級光儲項目計劃,解決當?shù)乜稍偕茉床⒕W(wǎng)引起的問題、以及偏遠地區(qū)人口用電問題,降低對化石燃料的依賴等。

企業(yè)動態(tài)形式主要包括:大型能源企業(yè)或電力公司通過并購相關(guān)專業(yè)公司,彌補自身技術(shù)短板,提前布局市場,增強其在海外市場的拓展實力;專業(yè)的儲能技術(shù)或解決方案供應商通過與當?shù)毓夥髽I(yè)等合作,利用后者積累的渠道和經(jīng)驗,進軍海外市場。

二、中國市場

1、市場規(guī)模

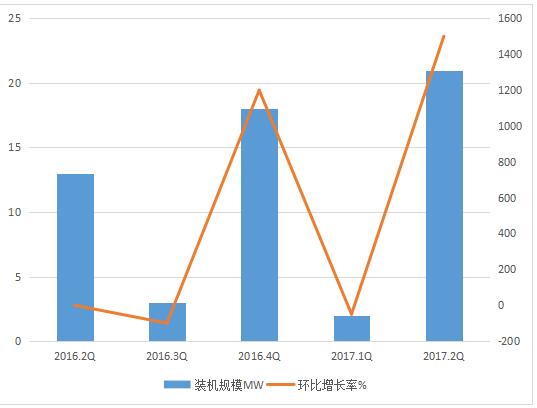

2017年二季度,中國新增投運電化學儲能項目的裝機規(guī)模為21.1MW,同比增長65%,環(huán)比2017年一季度增長1588%。華北地區(qū)的新增投運裝機規(guī)模最大,所占比重為91%。

圖4連續(xù)五個季度新增投運項目的裝機分布及環(huán)比增長率(中國)

從應用分布上看,中國新增投運項目主要應用于輔助服務領域,所占比重為85%,該領域中全部應用的鋰離子電池。從技術(shù)分布上看,中國新增投運的項目主要以鋰離子電池的應用為主,所占比重為88%,該類技術(shù)主要分布在輔助服務領域,占全部鋰電裝機的97%。

圖5連續(xù)五個季度新增投運項目中各應用領域的裝機分布(中國)

2、市場動態(tài)

政策動態(tài)國家層面,重點發(fā)布了新能源微電網(wǎng)示范項目名單(共28個項目,其中25項包含儲能設備);地方層面,重點發(fā)布了省級電力輔助服務市場運營規(guī)則,以及省級風電場配備儲能的建設方案。

項目動態(tài)項目主要集中在山西和北京地區(qū),前者在考核不理想的火電廠中安裝儲能設備,與火電機組聯(lián)合響應電網(wǎng)AGC調(diào)頻指令,極大提升機組整體調(diào)頻性能,為電網(wǎng)提供更優(yōu)質(zhì)的調(diào)頻輔助服務;后者主要在商圈、度假村、關(guān)鍵場所等地安裝儲能設備,幫助用戶節(jié)省電費,提供后備電源,同時還能為電網(wǎng)帶來一定好處,例如提高輸配電設備的利用率等。

企業(yè)動態(tài)形式主要包括:通過合作成立合資公司/簽訂采購協(xié)議,在熱點地區(qū)和應用領域布局儲能項目;通過與海外企業(yè)合作,加深并擴展各自業(yè)務領域,開拓海外市場;通過資金支持,完善產(chǎn)業(yè)鏈,加強業(yè)務