而就目前,晶科的情況,我看到了晶科在2018年的三大改變:

利潤改善

市場改善

現(xiàn)金流改善

我對于這三點(diǎn),在下面詳細(xì)分析:

I.利潤改善

其實,我在之前的文章里,為什么2018年會是晶科能源的業(yè)績反轉(zhuǎn)之年?,就已經(jīng)寫到晶科在2018年的利潤將會是改善的一年,其核心原因就是產(chǎn)業(yè)鏈利潤的重新分配,即上游跌價,從而中下游的利潤好轉(zhuǎn)。

而這次的3月22日的電話會議上,管理層也明確的說了:

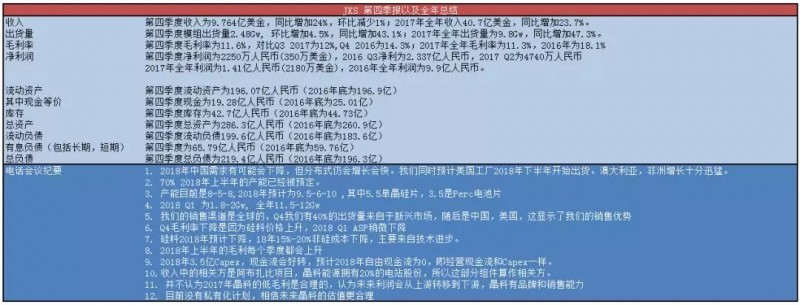

我們預(yù)期2018年上半年的毛利率會逐漸提高

其所說的也符合我最早的判斷。這里,我再稍微再說一下利潤的問題。

為何晶科Q42017年的毛利比Q32017年稍差?最主要的原因是上游硅料價格的上漲,這使得晶科雖然非硅成本有所下降,但多晶硅成本上升:

而2017年的整體盈利水平是低于管理層預(yù)期的,這里最主要的原因是:

Earningsfortheyearcameinbelowourexpectations,primarilybecausewehadalocationandalotofourproductionthatexpectedthroughourOEMpartnersspeciallyinthefirsthalfof2017duetosurgeinmarketdemandwhichaverageddownourmarket.Second,ourlastportionofourordersin2017werebookedattheendof2016andearly2017withfixedprices.

Meanwhilethecostoftherawmaterialsincreasedthroughouttheyearbasicallythepriceofpolysiliconwhichincreasedourcostpressure.

i.2017年超預(yù)期的需求使得晶科OEM的量很大,尤其是2017年上半年。

ii.因為晶科2017年的組件訂單都是在2016年底與2017年早期簽訂的,而同時上游原材料價格的上漲。

而上述問題我們已經(jīng)在2018年看到了好轉(zhuǎn),一方面是晶科OEM的量會下降,這是源于晶科的市場已經(jīng)打下,并不需要再用十分激進(jìn)的市場策略,另一方面,原材料價格在2018年已經(jīng)開始了下跌。

這樣,總的來看,2018年晶科的利潤將會上升,而我預(yù)計,2018年晶科的毛利率將會回到15%左右(我也預(yù)計2018Q1-Q2將會達(dá)到),具體的測算有興趣的朋友歡迎交流。

II.市場改善

目前,市場對中國今年的需求,基本是有大致的預(yù)期,認(rèn)為是45Gw左右,而這也意味著與2017年相比,中國市場將略有下滑。

這其實意味著,2018年,大概率不會出現(xiàn)2017年那樣的超出預(yù)期的需求爆發(fā)的局面,而這對晶科是一件極好的事情。

就像之前提到,晶科之所以2017年利潤不好的一個重要原因便是,2017年超預(yù)期的需求使得晶科OEM的量很大,同時,上游原材料上漲,降低了其利潤。

而當(dāng)然,這背后也還有一個重要原因是,晶科2017年的戰(zhàn)略仍是著重于市場份額,在全世界范圍內(nèi)去搶占市場,并不著重于利潤率,所以采用了很大比例的OEM(約25%的組件出貨量是OEM),而同時,這樣的銷售量其實背后也是晶科強(qiáng)大的銷售能力的體現(xiàn),雖然這樣強(qiáng)大的銷售能力在2017年反倒成了其利潤降低的原因。

而到了2018年,我們看到,當(dāng)市場遇冷的時候,晶科強(qiáng)大的銷售能力變成了其保持開工率的底氣:據(jù)我們調(diào)研,中國市場傳統(tǒng)第一季度是淡季,很多一線廠商的開工率不足(阿特斯在上周的財報里,也承認(rèn)其開工率不足),但晶科是幾乎是唯一一個仍然開工率100%的企業(yè)。

同時,晶科不僅是僅僅擁有中國市場,就如其在Q42017電話會議所說的那樣:

Theemergingmarketgraduallybecameourbiggestgrowthdriver,demandinLatinAmericaandAustralia-stronggrowthmomentum,andthemarketsintheMiddleEastandAfricaareexpectedtogeneratesubstantialgrowth.

Newemergingmarketsacedforapproximately40%oftotalshipments.ChinaandtheNorthAmericatiedforthesecondphasefollowedbytheAsiaPacificandtheEuropeanmarkets.Thischangeunderlineshowourglobalsalesnetworkareaswellasourstrategicfirstsitetoinvestinemergingmarketsearlyinordertobenefitfromtheircurrentphaseoftrafficgrowth.

新興市場逐漸成為了晶科最大的銷售增長點(diǎn),拉丁美洲與澳大利亞目前有十分好的增長趨勢,而中東與非洲也即將預(yù)期有好大的增長。

在2017Q4的出貨量里,新興市場已經(jīng)占了40%的總出貨量份額,中國和美國幾乎是并列第二,隨后是亞太和歐洲市場。這樣的變化顯示出了,晶科全球銷售網(wǎng)絡(luò)的優(yōu)勢,以及之前晶科一直將在新興市場占領(lǐng)市場的戰(zhàn)略優(yōu)勢發(fā)展了出來。

一言以蔽之,2018年,全球需求也許仍然在100Gw左右,但中美市場將不再是增長的主要點(diǎn),而新興市場將會是主要的增長點(diǎn)。這樣的市場變化,將會對晶科是最有利的時候,這也意味著晶科過往的市場投入的優(yōu)勢也即將在2018年展現(xiàn)。

III.現(xiàn)金流改善

很多人擔(dān)心晶科的現(xiàn)金流問題,而確實,過往像晶科這樣的光伏制造企業(yè)在現(xiàn)金流上一直較緊,而在2018年,我預(yù)計晶科的現(xiàn)金流將會有很大的改善。

我們看到,在2017年Q4,其經(jīng)營性現(xiàn)金流為1.75億美金,同時,其資本支出為1.45億美金,意味著其自由現(xiàn)金流為正,為0.3億美金。

在我看來,晶科的現(xiàn)金流改善已經(jīng)從Q4開始展現(xiàn),而其2018年經(jīng)營現(xiàn)金流與自由現(xiàn)金流都會比之前更有好轉(zhuǎn)。究其原因,我認(rèn)為很重要的一點(diǎn)是我們看到電站業(yè)務(wù)的現(xiàn)金流的改變。

這里,最主要的原因就是國外市場電站會給予組件廠商預(yù)付款,而國內(nèi)市場電站幾乎沒有這樣的預(yù)付款。這個預(yù)付款的改變,將會極大的改善晶科的現(xiàn)金流狀況。

正如晶科IR在電話會議里所說:

We'vegotsignificantamountofdownpaymentfromour-thecontractwesignedintheU.S.,andalsowehaveotherorderstocome,whichalsomaybefollowthesamepattern.Sothisyearweassumeourimpacttothecashflowwillbegood.

晶科收到了很大一筆預(yù)付款,從其美國簽署的訂單,同時,我們看到這樣的預(yù)付款模式的訂單也越來越多。所以今年,我們預(yù)計我們的現(xiàn)金流會改善很多。

這里,我稍微做一個計算:上述晶科IR所說的合約,是晶科與美國某電站業(yè)主簽署的1.75Gw的訂單,這個訂單是分三年完成,而我預(yù)估這個訂單的總合同價值會在5-6億美金左右,而如果是10%的預(yù)付款,則晶科可以收到5000-6000萬美金的正現(xiàn)金流。

同時,晶科CFO在電話會議里也透露出,其2018年的計劃:

Sowehavesufficientcashflowtrendforthecapacityexpansion$350million.Andthisyear,ourfocusisontheprofitabilityistheoperatingcashflows,weexpectourfreecashflowareexpectingtobebreakevenandthatisourtarget.

我們預(yù)計,晶科自身會有充足的現(xiàn)金流來進(jìn)行2018年的資本支出,約3.5億美金。在2018年,晶科將注重盈利和經(jīng)營現(xiàn)金流,我們預(yù)計自由現(xiàn)金流將在2018年達(dá)到臨界點(diǎn)。

這里,我稍微解釋一下,自由現(xiàn)金流到臨界點(diǎn)的意思是,經(jīng)營現(xiàn)金流與資本開始是相同的,即經(jīng)營現(xiàn)金流在2018年會為正的3.5億美金左右。

所以,綜上所述,我依然認(rèn)為,2018年將會是晶科業(yè)績反轉(zhuǎn)的一年,同時,2018年,晶科的利潤,市場,以及現(xiàn)金流都會有很大的改善。