2016年初時(shí),業(yè)界普遍對光伏行業(yè)持比較悲觀的態(tài)度,說的最多的也是上面的規(guī)律,經(jīng)歷過光伏興衰輪回的人都難以忘記市場的跌宕起伏。

一位從事光伏行業(yè)已15年的業(yè)內(nèi)人士說:“產(chǎn)能競賽此起彼伏,中概太陽能股每年賺的錢沒有花的多,負(fù)債呈現(xiàn)一個(gè)45度角上升,一旦達(dá)到30億美元這個(gè)峰值的時(shí)候就會(huì)產(chǎn)生債務(wù)危機(jī),此前的尚徳、英利、賽維都是如此,死于膨脹,輪流坐莊。當(dāng)市場跳水時(shí),規(guī)模最大的公司很難熬,幾乎在數(shù)月內(nèi)洗劫掉所有現(xiàn)金、銀行抽貸,遭遇供應(yīng)商逼債等,所以很容易找到下一家即將墜落的公司。”

所幸,2016、2017年都平穩(wěn)度過了,這一波行情時(shí)間好于預(yù)期。自去年以來,幾乎所有人都沉浸在分布式、戶用光伏等市場終端的熱潮中。然而,產(chǎn)能擴(kuò)張的隱憂越來越近。

供需

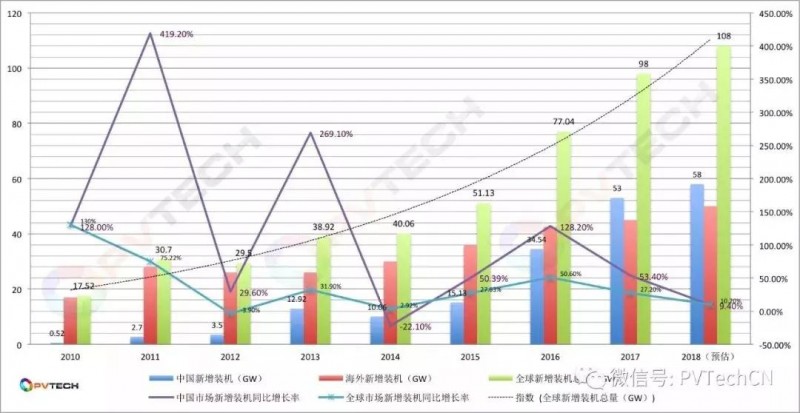

我們先簡單回顧一下2012年那一波低潮。2009-2011年,全球光伏制造商經(jīng)歷了一輪高速產(chǎn)能擴(kuò)張,驚人的產(chǎn)能被當(dāng)時(shí)以歐洲為主的全球光伏市場以2010年130%、2011年75.22%的增長速度消化(見圖1)。

圖1:2010-2018年光伏產(chǎn)業(yè)裝機(jī)與增長率趨勢圖

2011年末2012年初,全球光伏新增市場增長迅速放緩,一度出現(xiàn)負(fù)增長。以多晶硅為例,2012年光伏市場對上游多晶硅料的需求量減至23萬噸,但當(dāng)年全球多晶硅產(chǎn)能超過40萬噸,實(shí)際產(chǎn)量也遠(yuǎn)高于需求量,產(chǎn)業(yè)供需出現(xiàn)明顯失衡。

隨后市場進(jìn)入斷崖式下滑,多晶硅價(jià)格下跌比預(yù)料中更快,產(chǎn)能釋放比想象中更大,出貨量降低導(dǎo)致虧損出現(xiàn),迫于供需失衡及成本的壓力,2012年我國90%的多晶硅企業(yè)被迫停產(chǎn)。上游的多晶硅原材料風(fēng)向發(fā)生變化后,產(chǎn)業(yè)鏈出現(xiàn)多米諾效應(yīng),硅片、電池、組件產(chǎn)品價(jià)格大幅下滑,產(chǎn)能利用率嚴(yán)重不足,光伏制造企業(yè)生產(chǎn)經(jīng)營困難。

那兩年,整個(gè)太陽能光伏產(chǎn)業(yè)負(fù)面新聞不斷,中概股太陽能公司無一不是虧損狀態(tài)(見表1),增加出貨量、削減運(yùn)營開支等措施都無法抵消市場的萎縮與價(jià)格的下跌帶來的影響,有些市場甚至出現(xiàn)了組件出貨越多,虧損也越多的局面。

表1:2012年主流光伏電池組件制造商盈虧統(tǒng)計(jì)

2012年后,中國光伏內(nèi)需逐漸開啟,給遭遇海外市場沖擊的中國光伏制造商們帶來了發(fā)展機(jī)會(huì),新一輪好的行情開始到來。2013年,國內(nèi)市場需求及增長達(dá)到一個(gè)新的高度,中國光伏市場的覺醒讓眾人將目光從海外轉(zhuǎn)回國內(nèi)。

如今5年過去,雖然國內(nèi)市場發(fā)展曲線呈現(xiàn)出大開大合的狀態(tài),但全球整體市場始終保持向前飛速發(fā)展,并于2016年再次達(dá)到一個(gè)高峰值。截止到目前,2012年后這一波發(fā)展高峰打破了此前的行情周期規(guī)律。但另一方面,下降的曲線也說明市場達(dá)到了預(yù)警階段(見圖1)。

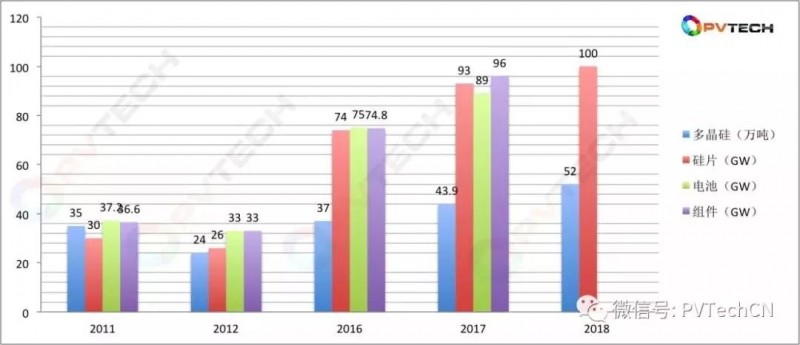

相關(guān)數(shù)據(jù)顯示,我國在多晶硅、硅片、電池、組件領(lǐng)域都有產(chǎn)能過剩跡象開始隱現(xiàn)。根據(jù)中國光伏產(chǎn)業(yè)協(xié)會(huì)統(tǒng)計(jì),2017年,我國多晶硅產(chǎn)量24.2萬噸,同比增長24.7%;硅片產(chǎn)量87GW,同比增長34.3%;電池片產(chǎn)量68GW,同比增長33.3%;組件產(chǎn)量76GW,同比增長31.7%。

國內(nèi)光伏產(chǎn)業(yè)鏈各環(huán)節(jié)生產(chǎn)規(guī)模全球占比均超過50%,再加上海外增長產(chǎn)能,全球光伏制造端產(chǎn)能除了多晶硅環(huán)節(jié)外,其余環(huán)節(jié)產(chǎn)能擴(kuò)張速度都超過了全球市場增長幅度。

2017年全球光伏市場新增裝機(jī)98GW,同比增長27.2%,中國全年新增裝機(jī)量53GW,同比增長53.4%。IHSMarkit市研公司對2018年全球光伏市場新增裝機(jī)總量的預(yù)測值是113GW,整體而言,還是比較樂觀的預(yù)估。

這里PV-Tech采取保守值108GW,以此計(jì)算,2018年全球及中國光伏市場增長率都將在10%左右。

近兩年除了德國、英國出現(xiàn)增長減緩?fù)?,日本市場已?jīng)開始下滑,市場增長主要來源于中國、美國、印度,以及墨西哥、土耳其、非洲和一些中東國家的貢獻(xiàn),且只有這些國家需求持續(xù)增長才能平衡目前產(chǎn)能釋放的節(jié)奏。

這樣的情況下,2018年各產(chǎn)業(yè)鏈環(huán)節(jié)的產(chǎn)能擴(kuò)張與釋放情況對供需平衡的影響就變得尤為重要(見圖2)。

圖2:關(guān)鍵年份光伏產(chǎn)業(yè)相關(guān)數(shù)據(jù)統(tǒng)計(jì)

成本

2012年破產(chǎn)潮后,光伏行業(yè)經(jīng)歷了一輪調(diào)整與洗牌。

2013年-2014年,光伏產(chǎn)業(yè)企業(yè)間的收購、并購動(dòng)作明顯增加,制造端和終端環(huán)節(jié)的一體化整合(向上資源、向下渠道)持續(xù)發(fā)生。比較明顯的案例有Solarcity并購Silevo、協(xié)鑫集團(tuán)收購森泰集團(tuán)(如今的協(xié)鑫新能源)、協(xié)鑫集團(tuán)重組超日(如今的協(xié)鑫集成)、晶科兼并尖山光電、天合光能并購捷佳偉創(chuàng)、順風(fēng)光電收購尚德等。

收購與重組事件的發(fā)生,除了與企業(yè)自身發(fā)展需求有關(guān),政府政策也在其中扮演了重要角色。當(dāng)年出臺(tái)的《光伏制造行業(yè)規(guī)范條件》,明確指出未達(dá)標(biāo)企業(yè)必須在國家政策指引下,通過兼并重組、技術(shù)改造等達(dá)標(biāo)。這些被視為向外界傳遞一個(gè)信號(hào):行業(yè)主管部門傾向優(yōu)質(zhì)企業(yè)淘汰落后產(chǎn)能,推動(dòng)企業(yè)兼并重組。

當(dāng)年為整合光伏制造業(yè),相關(guān)政府部門出臺(tái)了一系列標(biāo)準(zhǔn)方法推動(dòng)光伏公司進(jìn)行現(xiàn)代設(shè)備和工藝投資升級(jí),提質(zhì)降本增強(qiáng)競爭力,滿足標(biāo)準(zhǔn)的企業(yè)方能獲得國內(nèi)市場的支持。工信部先后公布了兩批符合《光伏制造行業(yè)規(guī)范條件》的企業(yè)名單,尖山光電未進(jìn)入該名單,后被同在海寧的晶科能源收購。

如今這個(gè)信號(hào)再次出現(xiàn)。

2018年3月,工信部官網(wǎng)發(fā)布《光伏制造業(yè)行業(yè)規(guī)范條件(2018年本)》,要求嚴(yán)格控制新上單純擴(kuò)大產(chǎn)能的光伏制造項(xiàng)目,引導(dǎo)光伏企業(yè)加強(qiáng)技術(shù)創(chuàng)新、提高產(chǎn)品質(zhì)量、降低生產(chǎn)成本。新建和改擴(kuò)建多晶硅制造項(xiàng)目,最低資本金比例為30%,其他新建和改擴(kuò)建光伏制造項(xiàng)目,最低資本金比例為20%。

由于持續(xù)的高需求,近幾年光伏行業(yè)保持著令人側(cè)目的增長率。在制造端方面,領(lǐng)先的大型光伏制造商開啟了新一輪的產(chǎn)能擴(kuò)張競賽,你能想象一家在2012年還只有不到1GW出貨量的公司,到2017年出貨量已經(jīng)接近10GW了嗎(見表2)?

表2:行業(yè)領(lǐng)先光伏組件制造商2012與2017年出貨量對比

技改產(chǎn)能及各主流制造商擴(kuò)產(chǎn)產(chǎn)能在逐漸釋放,與此同時(shí),部分原本面臨市場淘汰的中小企業(yè)也恢復(fù)了生產(chǎn),產(chǎn)量像雪團(tuán)一樣在堆積,市場上唱衰的聲音開始浮現(xiàn),警惕聲也愈來愈多。

PV-Tech和SolarMedia的研究主管FinlayColville表示,“雖然眼下大家都在關(guān)注201案導(dǎo)致的美國進(jìn)口關(guān)稅問題,但其實(shí)這遠(yuǎn)非當(dāng)前的主要全球問題。一切都與未來幾年中國制造業(yè)投資放緩的跡象有關(guān),還有下游終端市場實(shí)際安裝所有組件的能力,對于整個(gè)太陽能行業(yè)來說,這確實(shí)是最最重要的事情。”

“不論是低潮還是高潮,市場都在保持持續(xù)增長勢態(tài)。所以即便出現(xiàn)產(chǎn)能過剩,淘汰的也是成本、現(xiàn)金流控制不到位、質(zhì)量不行的落后產(chǎn)能,我們只要始終保持全球領(lǐng)先,就能矗立潮頭。”保利協(xié)鑫副總裁呂錦標(biāo)說道。

除了練好內(nèi)功,一些企業(yè)也在悄悄動(dòng)作。據(jù)一位知情人士透露,雖然晶科產(chǎn)能不斷在擴(kuò),但晶科公司外代工的比例已經(jīng)達(dá)到了4成,一些電站也做了交易,盡可能保持充足流暢的現(xiàn)金流在手上,以防市場突變。

而另一家主流光伏制造商天合光能在2015年登頂當(dāng)年全球組件出貨量第一后,開始進(jìn)行戰(zhàn)略調(diào)整:從制造端延伸到解決方案再到現(xiàn)在的能源物聯(lián)網(wǎng)。

不久前,在天合光能發(fā)展大會(huì)和能源物聯(lián)網(wǎng)論壇上高紀(jì)凡接受PV-Tech采訪時(shí)說:“我們在做了第一之后開始思考,是繼續(xù)保持制造端的第一還是將視野放得更遠(yuǎn)更廣?我們選擇了后者,制造領(lǐng)域是基石,我們會(huì)一如既往的做好,但不會(huì)將全部的目光執(zhí)著于此。”

對于近兩年光伏制造端的隱憂,高紀(jì)凡表示一方面要警惕產(chǎn)能擴(kuò)張風(fēng)險(xiǎn),另一方面要做好成本控制,而控制成本必須要控制負(fù)債。高紀(jì)凡說,有的企業(yè)某一時(shí)間采取高杠桿的手段,但可能到需要還債的時(shí)候,一根稻草就會(huì)壓垮,所以負(fù)債要合理。另外要保持好的現(xiàn)金流,它是企業(yè)的血液,關(guān)鍵時(shí)刻現(xiàn)金流比血液還重要,現(xiàn)金斷了就一口氣都沒有了。

上一輪光伏寒潮到來前,曾經(jīng)有一位麥肯錫高管問了天合光能董事長高紀(jì)凡一個(gè)問題:你覺得現(xiàn)在是新建一個(gè)GW的產(chǎn)能難,還是銷售一個(gè)GW的產(chǎn)品難?高紀(jì)凡當(dāng)時(shí)回答:上一個(gè)GW產(chǎn)能挺容易的,有錢就能實(shí)現(xiàn),只是同質(zhì)化的一個(gè)擴(kuò)產(chǎn)而已,可銷售就不好說了。

現(xiàn)在,這個(gè)問題同樣也想拋給目前緊鑼密鼓擴(kuò)張的光伏制造商們,你們的答案是什么呢?