除天合,晶澳等從美股退市的企業(yè)難以得到具體經(jīng)營(yíng)業(yè)績(jī),昱輝陽(yáng)光退出光伏制造業(yè),海潤(rùn),英利,正信光電等因經(jīng)營(yíng)情況暫未公布年報(bào)數(shù)據(jù)外,其他企業(yè)的數(shù)據(jù)都已經(jīng)公開(kāi),可以在網(wǎng)上查到。對(duì)比光伏行業(yè)幾家電池組件廠商2017年的盈利情況,有不少亮點(diǎn)值得揣度和深思。

晶科蟬聯(lián)出貨王隆基成為年度盈利王

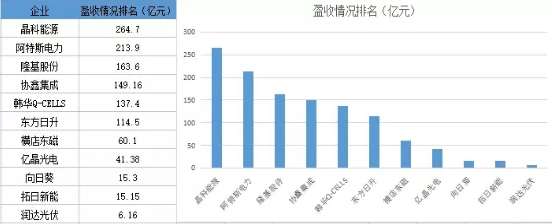

單從營(yíng)收情況來(lái)看,晶科,阿特斯,隆基是當(dāng)之無(wú)愧的光伏行業(yè)體量最大的企業(yè)。晶科能源2017年全年組件出貨量9.8GW,全球出貨量排名第一。龐大的組件出貨量助力晶科營(yíng)收摘得桂冠。阿特斯全年組件出貨量6.8GW,2017年,其光伏組件產(chǎn)能為8.11GW,計(jì)劃在今年年底前擴(kuò)產(chǎn)至9.81GW。隆基2017年實(shí)現(xiàn)單晶硅片出貨21.97億片,單晶電池組件出貨4,702MW,國(guó)內(nèi)組件出貨排名第一。

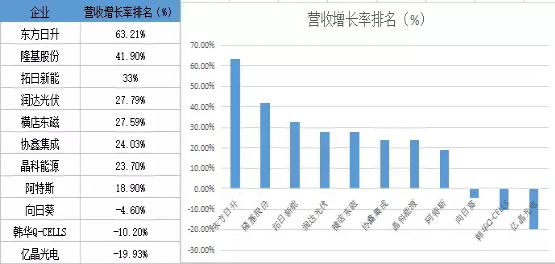

單從營(yíng)收增長(zhǎng)率上可以看出,東方日升是2017年的一匹黑馬,隆基,通威,橫店?yáng)|磁,協(xié)鑫集成,晶科能源,阿特斯,潤(rùn)達(dá)光伏都以相對(duì)勢(shì)均力敵的速度增長(zhǎng)著;處于第一梯隊(duì)的韓華表現(xiàn)欠佳,2017年度顯現(xiàn)負(fù)增長(zhǎng),億晶光電運(yùn)營(yíng)情況不善,呈現(xiàn)倒退景象。

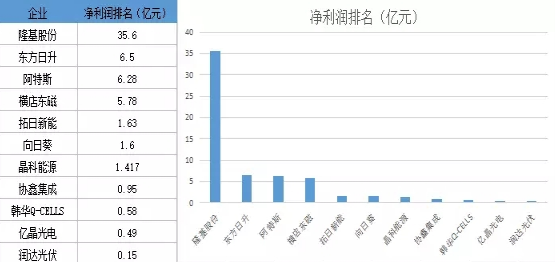

從凈利潤(rùn)排名上可以看出,隆基,東方日升在2017年度保持強(qiáng)勁的盈利能力。晶科、韓華的凈利潤(rùn)相比2016年縮水嚴(yán)重,協(xié)鑫集成扭虧為盈,都處于發(fā)展蟄伏期。

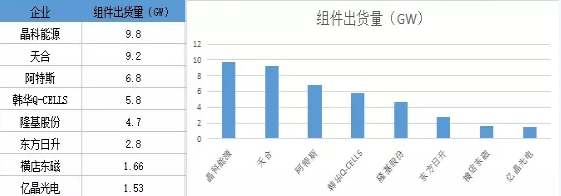

潤(rùn)達(dá)光伏,拓日新能僅公布組件銷(xiāo)售收入,未公布具體出貨量,協(xié)鑫集團(tuán),向日葵僅發(fā)布2017業(yè)績(jī)快報(bào),組件出貨量尚不得而知。根據(jù)各家企業(yè)財(cái)報(bào)數(shù)據(jù),晶科能源組件出貨量近10GW,是當(dāng)之無(wú)愧的全球組件龍頭;阿特斯,韓華Q-CELLS,隆基相比2016年出貨量都有所增長(zhǎng);天合光能組件出貨量可查,為9.2GW,繼續(xù)保持全球出貨量第二名的位置。

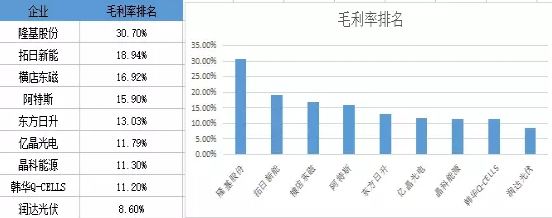

組件毛利率是反映一個(gè)企業(yè)盈利能力的重要標(biāo)桿,據(jù)業(yè)內(nèi)人士透露,毛利率12%是組件企業(yè)是否盈利的邊緣,以此為界,隆基毛利率最高,組件業(yè)務(wù)毛利率全年平均為30.7%,據(jù)西南證券分析,隆基每瓦平均毛利為0.8元,即使扣除硅片環(huán)節(jié)毛利后,每瓦毛利仍高達(dá)約0.5元。億晶光電,晶科能源,韓華Q-cells都僅維持較低的盈利點(diǎn),靠大訂單維持盈利增長(zhǎng)。這也是一種戰(zhàn)術(shù)選擇,就晶科而言,晶科采取低價(jià)策略,通過(guò)提高市場(chǎng)占有率的方式維持盈利。

晶科、韓華、億晶光電等營(yíng)收增加盈利卻下滑是為何?

追溯這些企業(yè)的經(jīng)營(yíng)狀況,晶科能源營(yíng)收增加但凈利潤(rùn)卻反趨勢(shì)降低,據(jù)晶科2017財(cái)報(bào)顯示,主要是代工廠訂單難以跟上市場(chǎng)需求增加,加上硅料價(jià)格上漲所致;對(duì)于2018年的毛利率和利潤(rùn)增長(zhǎng),總經(jīng)理陳康平很有信心。

韓華組件出貨量5.4GW,相比2016年增長(zhǎng)18.7%;首席財(cái)務(wù)官徐廷杓在財(cái)報(bào)中表示,盈利下滑的主要原因是硅片停產(chǎn)損失及壞賬開(kāi)支導(dǎo)致,如果消除了這些影響,公司的盈利能力會(huì)改善許多。

億晶光電2017年深陷“賣(mài)殼”風(fēng)波,負(fù)面新聞對(duì)其經(jīng)營(yíng)情況也有潛在影響。組件出貨1.53GW,與2016年持平;財(cái)報(bào)顯示,組價(jià)銷(xiāo)售占總營(yíng)收的95%,業(yè)績(jī)下滑主要原因是由于光伏產(chǎn)業(yè)鏈前端原材料多晶硅價(jià)格長(zhǎng)期居高不下、單晶硅片因?yàn)楣┬杳軆r(jià)格上揚(yáng),而后端組件價(jià)格跌幅較大,導(dǎo)致以組件制造和銷(xiāo)售為主的企業(yè)利潤(rùn)空間受到極大擠壓。

協(xié)鑫集成凈利潤(rùn)增長(zhǎng)率呈四倍之多,但凈利潤(rùn)與營(yíng)收相比卻稍顯吃力,主要原因在于公司2016年虧損嚴(yán)重,由于光伏組件平均銷(xiāo)售價(jià)格趨于穩(wěn)定,協(xié)同制造成本的削減以及電池轉(zhuǎn)換效率的提高,公司重新實(shí)現(xiàn)盈利所致。

國(guó)內(nèi)、國(guó)際市場(chǎng)環(huán)境對(duì)企業(yè)營(yíng)收影響明顯

2017年,據(jù)中國(guó)光伏行業(yè)協(xié)會(huì)數(shù)據(jù)顯示,全球光伏市場(chǎng)強(qiáng)勁增長(zhǎng),新增裝機(jī)容量達(dá)到102GW,同比增長(zhǎng)超過(guò)37%,其中,日本6.8GW、美國(guó)12.5GW、歐洲8.8GW、印度9GW,國(guó)家能源局?jǐn)?shù)據(jù)顯示:我國(guó)2017年中國(guó)光伏行業(yè)出現(xiàn)爆發(fā)式增長(zhǎng),新增光伏裝機(jī)超過(guò)53GW,同比增加53.4%,其中分布式新增裝機(jī)超過(guò)19GW,同比增加3.7倍。

國(guó)內(nèi)市場(chǎng)的爆發(fā)對(duì)于電池組件商來(lái)說(shuō),既是機(jī)遇,也是挑戰(zhàn)。受益于國(guó)內(nèi)組件需求的爆發(fā),隆基結(jié)合其單晶PERC電池效率的提升和組價(jià)的創(chuàng)新能力,盈利大豐收。東方日升深耕組件降本,主推性價(jià)比最高的黑硅多晶半片組件,2017年?duì)I收增長(zhǎng)最高。一鼓作氣,東方日升簽署百億電池組件基地建設(shè)協(xié)議,上述項(xiàng)目投產(chǎn)后,其組件產(chǎn)能將達(dá)13.1GW,產(chǎn)能增加超3倍。

國(guó)際貿(mào)易環(huán)境的動(dòng)蕩對(duì)主要市場(chǎng)在國(guó)外的企業(yè)造成了很大的沖擊,對(duì)晶科,韓華等美股企業(yè)提出了嚴(yán)峻的考驗(yàn):晶科50%以上的市場(chǎng)都在美國(guó),201調(diào)查對(duì)美國(guó)市場(chǎng)造成的消極影響作用在組件出口量上,使得晶科的財(cái)報(bào)不如其他國(guó)內(nèi)企業(yè)那么亮眼;中國(guó)與韓國(guó)的國(guó)際關(guān)系也使得韓華在國(guó)內(nèi)的組件銷(xiāo)售也受到了嚴(yán)重的影響;阿特斯近年來(lái)國(guó)內(nèi)外市場(chǎng)布局均衡,主要發(fā)力在新興市場(chǎng)上,國(guó)際市場(chǎng)動(dòng)蕩對(duì)其影響相對(duì)較弱。

最后一句熱血的話總結(jié)全文,光伏市場(chǎng)競(jìng)爭(zhēng)激烈,只要有強(qiáng)烈的求生欲和上進(jìn)心,各個(gè)企業(yè)一定能在光伏這條賽道上殺出一條屬于自己的路。