在與BloombergNEF(BNEF)的問答中,兩位光伏分析師告訴PV-magazine,在持續(xù)的產(chǎn)能過剩和利用率降低的情況下,組件價(jià)格可能并不會(huì)出現(xiàn)價(jià)格反彈。

以下是您所關(guān)心的三個(gè)問題:

Q1:迄今為止,光伏價(jià)格將受到怎樣的影響?

YaliJiang:6月份產(chǎn)業(yè)鏈價(jià)格暴跌:從5月的最后一周開始到6月底,梳理可知上游現(xiàn)貨價(jià)格下降了約17-32%。

組件價(jià)格也有所下降,短期內(nèi)需求不太可能提升,全球單晶和多晶組件的價(jià)格下降幅度為10%;市場(chǎng)規(guī)劃需要時(shí)間,在組價(jià)價(jià)格持續(xù)下降的市場(chǎng)預(yù)期下,買方也沒有加購的動(dòng)力。

PietroRadoia:我們預(yù)計(jì)2018年底組件價(jià)格將降至24.4美分/W(人民幣約1.62元/瓦),比中國的新政未頒布前預(yù)測(cè)的27美分/W下降2.6美分/W(10%)——這一下降的主要原因是由中國需求的急轉(zhuǎn)直下。盡管一些多晶硅生產(chǎn)商由于需求低迷已經(jīng)降低了利用率,停止一些競(jìng)爭(zhēng)力較弱的產(chǎn)能,我們?nèi)灶A(yù)計(jì)會(huì)有22%的供應(yīng)過剩。

YJ:考慮到持續(xù)的供過于求的局面,我們認(rèn)為組件價(jià)格不會(huì)反彈。即使市場(chǎng)需求可能有所緩和,幾家巨頭的在建/完成產(chǎn)能擴(kuò)張也表明未來幾年的供過于求的局面沒有緩解。

Q2:中國企業(yè)采取了哪些策略來應(yīng)對(duì)政策變化的影響?

PR:在歐洲最大的太陽能貿(mào)易展覽會(huì)Intersolar上,我們了解到,一些組件制造商計(jì)劃通過降低開工率,保證正凈利潤來應(yīng)對(duì)迫在眉睫的產(chǎn)能過剩,而不是火力全開地滿產(chǎn)后再折價(jià)賣銷售。

這種策略僅適用于那些已經(jīng)鎖定訂單,擁有國外布局的企業(yè),除此之外的企業(yè)不可避免地面臨著全球組件價(jià)格下跌的風(fēng)險(xiǎn)。

據(jù)說已有幾個(gè)項(xiàng)目開發(fā)商寄希望于組件價(jià)格的進(jìn)一步下跌,并推遲合同簽訂時(shí)間,也有在中國政策風(fēng)向改變前,開發(fā)商已經(jīng)談妥第三第四季度在歐盟和印度0.27美元/瓦的組件交付價(jià)格的消息。在合同敲定上,預(yù)計(jì)第四季度將是成交率較高的時(shí)間。

一些活躍的中國下游電站開發(fā)商也更早地開始實(shí)施他們的海外建設(shè)計(jì)劃,主要原因有兩點(diǎn):(i)增加短期需求并維持其母公司的出貨量;

(ii)提前滿足資本性支出的減少,使項(xiàng)目更早實(shí)現(xiàn)盈利。

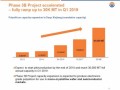

但同時(shí),一些大型組件制造商仍在推進(jìn)其早先制定的產(chǎn)能擴(kuò)張計(jì)劃。消息來源證實(shí),通威,隆基和日托等都在不斷提升產(chǎn)能,截止今年年底,產(chǎn)能分別擴(kuò)大至6GW,5GW和1GW。

Q3:您是否預(yù)計(jì)市場(chǎng)會(huì)出現(xiàn)整合/破產(chǎn)?

YJ:市場(chǎng)需求低迷,組件價(jià)格降低,這些變化一定程度上將加速市場(chǎng)整合,價(jià)格形勢(shì)將推動(dòng)效率較低的制造商無法保持正現(xiàn)金流從而退出光伏產(chǎn)業(yè),再加上市場(chǎng)恐慌將使那些財(cái)務(wù)狀況不佳的企業(yè)面臨生死抉擇。確實(shí)目前已經(jīng)有很多產(chǎn)量大幅減少的消息,但現(xiàn)在說未來會(huì)有多少人退出這個(gè)行業(yè),還為時(shí)尚早。