2010-2017年不同國家光伏電站安裝成本下降比例

2017年國內(nèi)光伏實現(xiàn)新增裝機約53GW,同比增長53.45%。這也是繼2016年34.54GW的高基數(shù)上再次取得較快增長的裝機成績。細(xì)分來看,2017年分布式光伏裝機19.44GW,同比增長了近3.6倍,分布式光伏成為拉動我國光伏新增裝機的主要力量。國內(nèi)光伏新增裝機超預(yù)期的原因一方面在于“630”電價下調(diào)帶來的搶裝潮,另一方面來自于分布式裝機的快速增長,在成本下降和轉(zhuǎn)換效率提升的驅(qū)動下,終端電站的收益率保持較高的水平,因此下游的電站裝機熱情高漲。

2017年底能源局公示第三批領(lǐng)跑者基地,包括10個應(yīng)用領(lǐng)跑者基地合計5GW與3個技術(shù)領(lǐng)跑者基地合計1.5GW。目前10個應(yīng)用領(lǐng)跑者都已經(jīng)公布中標(biāo)結(jié)果,各個中標(biāo)單位也已經(jīng)開始陸續(xù)發(fā)布采購招標(biāo)公告,除了這5GW項目以外,第二批領(lǐng)跑者中大約1GW項目未能在2017年實現(xiàn)并網(wǎng),預(yù)計也將在2018年內(nèi)并網(wǎng),因此領(lǐng)跑者項目在2018年有望合計并網(wǎng)6GW。能源局下發(fā)的2017-2020年的指標(biāo)中,每年安排的領(lǐng)跑者項目為8GW,第三批目前公布的項目是6.5GW,剩余的1.5GW作為激勵機制預(yù)留規(guī)模,根據(jù)評估情況對按要求按期并網(wǎng)發(fā)電、驗收合格且優(yōu)選確定的電價較光伏發(fā)電標(biāo)桿電價降幅最大的3個基地增加等量規(guī)模接續(xù)用于應(yīng)用領(lǐng)跑基地建設(shè)。由于技術(shù)領(lǐng)跑者項目和激勵預(yù)留項目的順延,2017年并網(wǎng)的領(lǐng)跑者規(guī)模預(yù)計低于8GW,但2018-2020年每年領(lǐng)跑者項目的并網(wǎng)有望達到8GW。

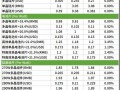

從領(lǐng)跑者中標(biāo)的技術(shù)類型來看,單晶占據(jù)絕對主導(dǎo)地位,在5GW中單晶項目達4232MW,占比近85%。從細(xì)分技術(shù)領(lǐng)域來看,PERC技術(shù)占據(jù)主導(dǎo)地位,PERC合計中標(biāo)量達3274MW,在總招標(biāo)量中占比達65%;其中單晶PERC中標(biāo)量為2901MW,在PERC中標(biāo)量中占比達88.6%。如果以雙面作為技術(shù)分類,采用雙面技術(shù)的中標(biāo)量合計為2583MW,在總量中占比達52%,其中單晶PERC雙面的中標(biāo)量為1452MW,占比近30%。

第三批領(lǐng)跑者技術(shù)路線

根據(jù)能源局?jǐn)?shù)據(jù),2017年國內(nèi)風(fēng)電新增裝機并網(wǎng)量15.03GW,同比下降22.1%,已經(jīng)連續(xù)兩年下滑。隨著電價下調(diào)預(yù)期、棄風(fēng)限電改善等因素的共同促進,預(yù)計國內(nèi)風(fēng)電新增裝機在2018-2020年間能夠有所回暖。

風(fēng)電上網(wǎng)標(biāo)桿電價調(diào)整(2018年)

2018年電價調(diào)整政策要求2018年1月1日前核準(zhǔn)的項目必須于2019年底前開工建設(shè),才能執(zhí)行2018年前電價,而且此次電價下調(diào)幅度較大,運營商有動力在電價調(diào)整之前進行建設(shè),利好未來幾年的裝機。截至2017年底,有67.3GW已核準(zhǔn)項目尚未吊裝,這部分項目搶開工的意愿較強,預(yù)計2018-2020年的年均新增裝機有望恢復(fù)至25GW以上。

2017年,中國光伏發(fā)電累計裝機容量1.3億千瓦,占全部發(fā)電設(shè)備容量的比例為7.3%,同比提升2個百分點。光伏發(fā)電量在全部發(fā)電量中的比重,從2016年的1.1%提升到2017年的1.8%。光伏發(fā)電裝機結(jié)構(gòu)進一步優(yōu)化,分布式光伏在光伏裝機中的比重達到23%,同比增加10個百分點。

中國累計光伏裝機(萬千瓦)

2017年,全國風(fēng)力發(fā)電量為3057億千瓦時,同比增長26.3%,占全部發(fā)電量的4.8%;全國風(fēng)電平均利用小時數(shù)為1948小時,同比增加203小時。2018年一季度全國風(fēng)力發(fā)電量979億千瓦時,同比增長39%;全國風(fēng)電平均利用小時數(shù)為592小時,同比增加124小時,風(fēng)力發(fā)電量及利用小時數(shù)持續(xù)增長。

根據(jù)風(fēng)電發(fā)展“十三五”規(guī)劃,到2020年底,海上風(fēng)電并網(wǎng)裝機容量達到5GW以上,開工容量超過10GW。截至2016年底,我國海上風(fēng)電累計裝機容量僅為1.63GW,預(yù)計2017年以后海上風(fēng)電將進入快速發(fā)展期。2017年上半年我國海上風(fēng)電建設(shè)活動有所提速,項目招標(biāo)需求旺盛,廣東、江蘇、山東等省份積極布局海上風(fēng)電發(fā)展。十三五期間海上風(fēng)電市場有望加速啟動。

2016年至2020年全球及中國風(fēng)電裝機市場容量情況具體如下:單位:MW

2017年國內(nèi)風(fēng)電棄風(fēng)量為419億千瓦時,同比減少了78億千瓦時,棄風(fēng)率同比下降5.2個百分點。2018年一季度國內(nèi)風(fēng)電棄風(fēng)量為91億千瓦時,同比減少44億千瓦時,棄風(fēng)率8.5%,同比下降8個百分點,第一季度通常而言是棄風(fēng)比較嚴(yán)重的一個季度,因此2018年全年的棄風(fēng)率有望控制在較低的水平。

2017年以來,國內(nèi)風(fēng)電新增裝機轉(zhuǎn)移趨勢持續(xù)。華東及中南區(qū)域裝機快速增加。目前主要的風(fēng)電運營商均以東南部區(qū)域作為自己開發(fā)運營的重要方向,減少限電帶來收益的不確定性,未來風(fēng)電向中東部轉(zhuǎn)移的趨勢仍將持續(xù)。

國內(nèi)風(fēng)電新增裝機區(qū)域

而海上風(fēng)電隨著技術(shù)的不斷成熟,裝機成本已經(jīng)有較大程度的下降,而上網(wǎng)電價維持不變使海上風(fēng)電的投資吸引力逐步增強。

在最新的可再生能源電價調(diào)整中,海上風(fēng)電的電價沒有調(diào)整,依舊維持了潮間帶風(fēng)電0.75元/kwh和近海風(fēng)電0.85元/kwh的電價,而陸上風(fēng)電電價處于不斷下降的通道中,表明了國家對于海上風(fēng)電依舊保持呵護的態(tài)度。

2017年,中國海上風(fēng)電新增裝機319臺,容量達到116萬千瓦,同比增長97%,累計裝機達到279萬千瓦。2013年起海上風(fēng)電新增裝機每年保持了50%以上增速,由于2016年底海上風(fēng)電開發(fā)建設(shè)方案(2014-2016)中的項目核準(zhǔn)大幅增加,預(yù)計未來幾年已獲核準(zhǔn)的海上風(fēng)電項目將陸續(xù)開工,保持海上風(fēng)電新增裝機的高速增長。